Pénztárak, SZÉP Kártya a 2015. évi adózási szabályokban (x)

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A béren kívüli juttatások népszerűsége 2013 óta a magasabb adóterhek ellenére sem csökkent, mivel még így is lényegesen kedvezőbb az adózásuk, mint a munkabér után fizetendő közterhek összege. Az MKB SZÉP Kártya, MKB Nyugdíjpénztár és MKB Egészségpénztár tapasztalatai, illetve a hatályos jogszabályok alapján az alábbiakban szeretnénk segítséget nyújtani a munkáltatók 2015. évi tervezéséhez.

A 2015. évre érvényes szabályok összefoglalása:

- 200 e Ft/fő éves összeghatárig a béren kívüli juttatások adózása nem változik (a juttatás értékének 1,19 szerese után 16% SZJA-t és 14% EHO-t), így összesen 35,7% közterhet kell fizetni.

- A SZÉP kártyára utalt munkáltatói támogatás közterhe 450.000 Ft-ig szintén 35,7%.

- A 200 e Ft határ felett nyújtott egyéb (nem SZÉP Kártya) béren kívüli juttatás, a béren kívüli juttatások egyedi keretösszegei feletti, valamint a 450 e Ft felett adott SZÉP kártya támogatás után már 27% EHO-t kell fizetni, így ezek után az összes adóteher 51,17%.

- Az egyes meghatározott juttatások közterhei változatlanul 51,17%-os mértékűek.

- A béren kívüli juttatások és a meghatározott juttatások egyedi jogcímei, egyedi keretösszegei (ahol van) nem változtak.

- A juttatások a juttatás alapjául szolgáló jogviszonyban töltött napokkal arányos összegben adhatók, kivéve az elhalálozást, ill. a más magánszemély részére történt juttatást is be kell számítani.

Az önkéntes pénztári munkáltatói hozzájárulások és a SZÉP Kártya juttatás továbbra is a béren kívüli juttatások részei. Az egyedi keretösszegek, értékhatárok kialakításánál a következőkre kell kiemelten figyelni:

- továbbra is a nyugdíjpénztárban a havi minimálbér 50%-a (jelenleg 50.750 Ft), az egészség- és önsegélyező pénztárban 30%-a (jelenleg 30.450 Ft) összegig, de maximum 200 eFt-ig kedvezményes adózású (35,7%) a munkáltatói hozzájárulás, amennyiben más béren kívüli juttatásra (ide nem értve a SZÉP Kártyát) nem kerül sor,

- a SZÉP kártyánál a három alszámlánál éves 225/150/75 ezer Ft összegig kedvezményes adózású (35,7%) a juttatás, felette 51,17%, amennyiben kizárólag SZÉP Kártya támogatásra kerül sor,

- a 200 ezer Ft-os értékhatárt (a SZÉP Kártyán kívüli béren kívüli juttatásokra) kedvezményes, 35,7%-os adózással csak SZÉP Kártya juttatással lehet túllépni, mégpedig legfeljebb 250 ezer Ft-tal, azaz együttesen is legfeljebb 450 ezer Ft/fő/év lehet a kedvezményes adózású (35,7%) juttatás összege.

Fontos: önkéntes pénztárakba adott havi 16.666 Ft/fő munkáltatói hozzájárulással a vállalat már ki is merítette a 200 ezer Ft-os éves keretet, ezt meghaladóan 51,17% az adóteher. A vállalat azonban élhet a tagnak a pénztáron keresztül adott adományozás lehetőségével, amely nem tartozik a béren kívüli juttatásokra vonatkozó értékhatárok összegébe.

A vállalatok döntési lehetőségei

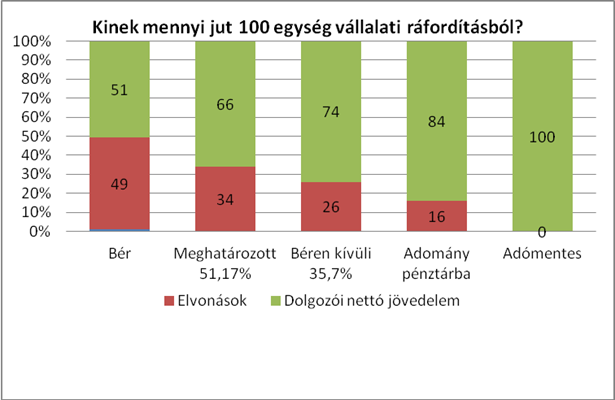

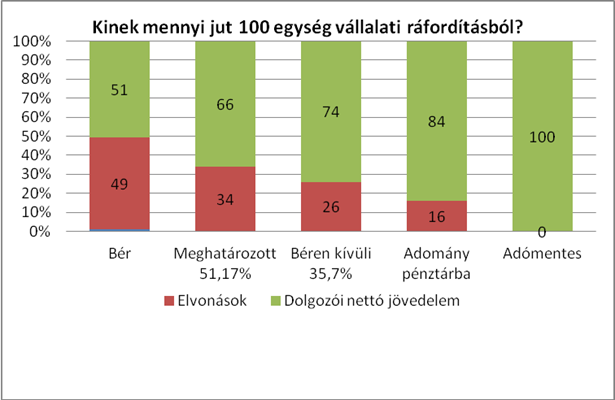

A munkáltatók racionálisan a lehetőségeiket két csoportra bontva mérlegelik majd, természetesen a rendelkezésre álló költségkeretekre is figyelemmel. Az egyik csoportba a SZÉP-en kívüli béren kívüli juttatásokat sorolhatjuk, az éves 200 ezer Ft-os és azon belül az egyedi értékhatárokat vizsgálva, majd előbbin felül a SZÉP Kártya opciót 250 ezer – 450 ezer Ft között. Továbbra is fennáll annak vizsgálata, hogy amennyiben a munkáltató egy adott ráfordítást határoz meg, a költségeiből mennyi nettó jövedelem áramlik a dolgozóhoz és mennyi a közteherként történő elvonás:

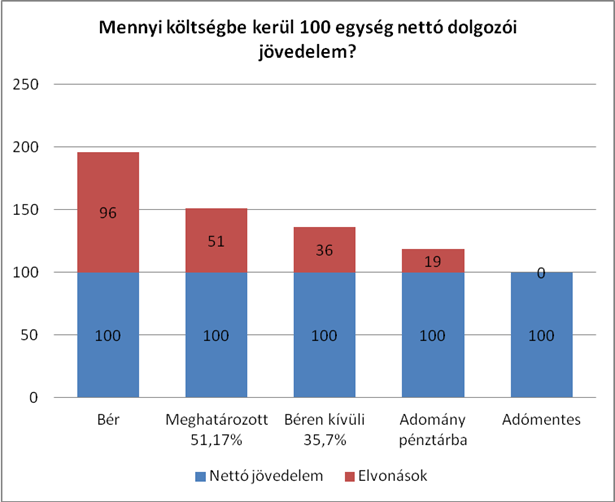

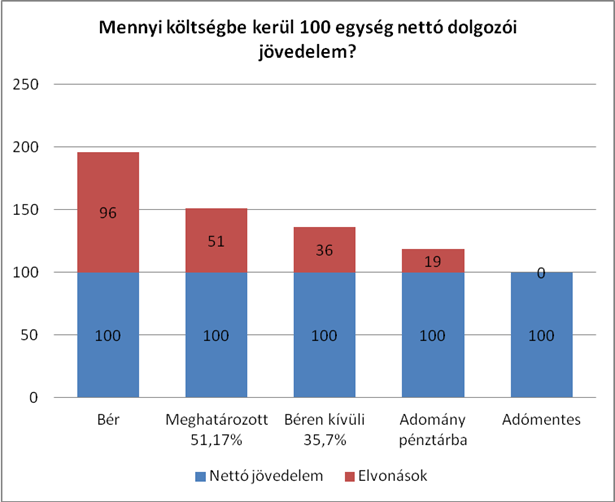

A teljes körűség érdekében szerepeltetjük a fenti ábrázolásban a béren kívüli juttatások körébe nem tartozó adómentes juttatások jogcímét is. De szintén nem tartozik azokba, így az értékhatárokat sem kell figyelni, a pénztáron keresztül a tagnak adott adomány összege sem, s mint látható, az egyéni adókedvezmény figyelembevételével igen magas lehet a dolgozói nettó juttatás értéke. Ezt támasztja alá, ha a juttatásokat a másik megközelítésben nézzük:

A pénztári adomány fontos lehet abból a szempontból is, hogy részben tehermentesíteni lehet a 200 ezer Ft-os béren kívüli keretet. Kiemelkedő szerepet kaphat az adomány a vállalat speciális csoportjaiba tartozó dolgozóinak támogatására, pl. a rövidesen nyugdíjba vonulók, nehéz anyagi helyzetben lévő, nagycsaládosok, kiemelkedő munkát végzők, stb. támogatására. Az MKB Egészségpénztár honlapján részletes ismertető áll rendelkezésre az adományozási lehetőségekről, a szabályokról, valamint adomány kalkulátor segítségével a költség és adózási, nettó jövedelemadatok is számíthatóak.

|

Összegezve a 2015. évi pénztári és SZÉP Kártya módosításokat:

a keretek szűkítésére került sor, összetettebb lett az elszámolás,

a sávok bevezetésével nőhet a munkáltatók adóterhe.

Továbbra is változatlanul előnyös a bérhez viszonyítva elsősorban a pénztári adomány, valamint a munkáltatói hozzájárulások nyújtása.

|

Javasoljuk, hogy éljenek a kedvező és a dolgozóknak is előnyös adományozási lehetőséggel, akár év végi rendkívüli juttatásként. Az adományozási szerződések, további részletes információk, számítások a www.mkbep.hu vagy az www.mkbnyp.hu honlapok Adózás menüpontja alatt találhatóak.

„SZEMÉLYESEN ÖNNEK”: mi segíthetünk a döntésben tanácsadással, vállalati vezetői és dolgozói előadásokkal, forduljon hozzánk bizalommal.

E-mailen:ugyfel@mkbnyp.hu E-mailen: ugyfel@mkbep.hu

Telefonon: 06 (1) 268-7001 Telefonon: 06 (1) 268-7614

Weboldalon: www.mkbnyp.hu Weboldalon: www.mkbep.hu

E-mailen: ugyfel@mkbszepkartya.hu

Telefonon: 06 (1) 268-7272

Weboldalon: www.mkbszepkartya.hu

Bővebb információ az MKB Egészségpénztár, MKB Nyugdíjpénztár

és az MKB SZÉP Kártya szolgáltatásairól:

Személyesen: XIII. Budapest, Dévai utca 23., és országosan az MKB Bank fiókjaiban