Varga Árpád: az áfacsalást nem lehet felszámolni

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

Tudomásul kell venni, hogy az áfacsalást nem lehet felszámolni; ebben az áfa-rendszerben mindig lesznek csalók – mondta az Adó Online-nak Varga Árpád. Jövőre az e-útdíj informatikai rendszerét is beveti ellenük az adóhatóság, amelynek négyezer revizora nem bír havi 40-45 ezer odafigyelést igénylő áfabevallással – nyilatkozta lapunknak az adóhatóság elnökhelyettese. Megtudtuk: a zúzott kő is népszerű termék az áfacsalók körében.

Sokféle találgatást hallani az áfacsalások összértékéről. Önök szerint mekkora összegről van szó?

Az adóhatóság azt tudja megmondani, hogy ténylegesen miként néz ki a kép. Tudjuk, mennyi áfát vallanak be, és az ellenőrzéseinken évente összesen további nagyjából 500 milliárd áfát állapítunk meg, vagyis ennyi adóhiányt tárunk fel. Az uniónak van egy becslése, amelyre egyre többet hivatkoznak: ők 1000 milliárd körülire teszik ezt a számot. Az EU azonban nem áfacsalásról, hanem adórésről beszél: utóbbi annyival több, mint az adócsalás, hogy tartalmaz más tételeket is, például a felszámolás alatt álló vállalkozások áfatartozását, és a vállalkozások egymás közötti tartozásából eredő áfatartozásokat is. A felszámolás alatt álló cégek összesített áfatartozása nagyjából 300-400 milliárd forint, ami vélhetően soha nem folyik be; ezzel együtt az 1000 milliárdos becslést már árnyaltabban érdemes értékelni. Persze nem vagyunk naivak: az egész EU küzd az áfacsalással, és mi sem vagyunk kivételek.

Nincs olyan szám, amit az áfacsalások összértékének közelítéseként a NAV elfogad?

Nincs. Mi a tényeket ismerjük, nem feladatunk becslésekbe bocsátkozni.

Mennyire alkalmas az adóhatóság eszközrendszere az áfacsalások visszaszorítására? Egyáltalán: mennyire lehet visszaszorítani az áfacsalásokat?

Visszaszorítani lehet, megszüntetni nem igazán – utóbbi az áfa mechanizmusából, rendszeréből következik. Különösen az uniós csatlakozás óta nehéz az adóellenőrzés helyzete: megszűnt a határellenőrzés, nem tudjuk, hogy ténylegesen bejön és kimegy-e az áru. Az elmúlt időszak intézkedései – különösen a fordított áfa bevezetése – mind a csalások visszaszorítását szolgálják. Nem véletlen, hogy 2012 nyarán a mezőgazdaságba bevezettük a fordított áfafizetést: tudtuk, hogy nagyon nagy a baj, mert a statisztikák szerint kétszer annyi gabonát adtak el, mint amennyit megtermeltünk. Egyértelmű volt, hogy az áru zömét papíron kiviszik külföldre, így kikerülik az áfafizetést, majd az árut belföldön értékesítik. A költségvetés az áfa-visszaigényléseken veszít, amikor a lánc egyik tagja visszaigényli az előző által be nem fizetett áfát. A fordított áfa bevezetésével a szektor szinte kitisztult, de nincs kétségünk afelől, hogy újabb, nehezen beazonosítható termékkört kerestek. Jött a cukor, az étolaj, a zúzott kő. Az áru meg sem moccan a telephelyről, a papírokon mégis az látszik – ami egyébként gazdaságilag teljesen irracionális – , hogy több országot is megjár. Ma ott tartunk, hogy 30-40 tagból álló cégláncolatokat kell ellenőriznünk. Ebben segít a kockázatelemzés: minden adózót korábbi pályafutása alapján kockázati kategóriákba sorolunk, a beérkezett havi bevallásokat pedig „ráfuttatjuk” erre az adatbázisra – a magas kockázatú, nagy visszaigénylőket pedig mindenképpen ellenőrizzük.

Ezek azok a cégek, amelyeket egy idő után már nem találnak meg?

Általában megvannak. Akik megvannak ugyan, de nincs semmi vagyon a cégben, azokat külön kategóriába soroljuk – ők lesznek a felszámolás alatt állók. Az előbb említett kockázatelemzés lényege, hogy a láncolatban szereplő kockázatos adózóra tudunk koncentrálni.

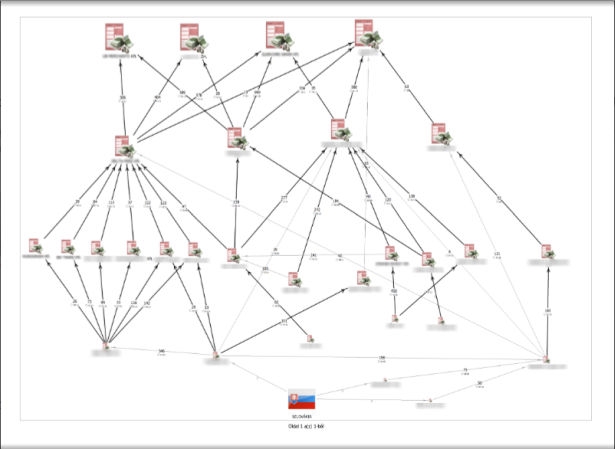

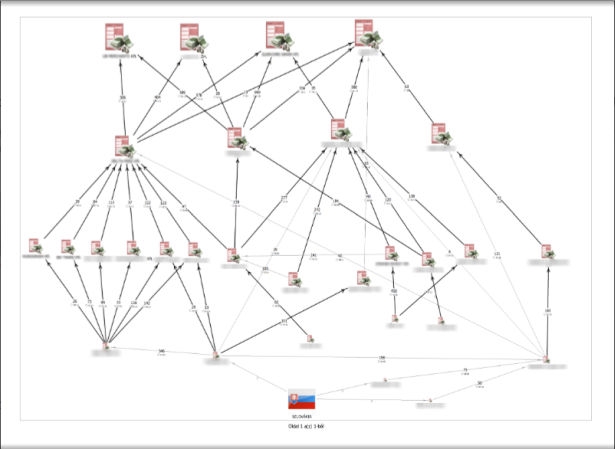

Egy felgöngyölített céghálózat

Interjút készítettünk a minap Vámosi-Nagy Szabolccsal. Azt mondta, hogy pont az Ön által vázolt helyzet miatt nincs más megoldás, mint az áfa megszüntetése uniós szinten. Helyette másféle, nem hozzáadott érték alapú fogyasztási adót lehetne bevezetni, úgy, mint az Egyesült Államokban.

A felvetés lényege az, hogy ha nincs áfa-visszatérítés, akkor nincs csalás sem. A magyar példánál maradva: az állam éves áfabevétele 3000 milliárd forint körüli, ami nagyjából 5000 milliárdnyi befizetés és 2000 milliárd visszaigénylés különbözeteként jön össze; a rendszerben a 2000 milliárdnyi visszaigénylés okozza a problémát. 1987 előtt nálunk is ilyen rendszer működött, úgy hívták, hogy magánszemélyek forgalmi adója: ekkor a termék előállítója, a szolgáltatás nyújtója rátett néhány százaléknyi adót az árra, és nem volt visszaigénylés.

Mit szólna ma ehhez a rendszerhez?

Érdekes lenne; az adóhivatalnak biztosan megkönnyítené az ellenőrzéseket. Viszont Európa a hozzáadottérték-alapú adóztatás mellett tette le a voksát, így az EU-ban az a helyzet, hogy ugyan minden állam önálló adóztatást végez, de vannak közös szabályok – ilyen az áfa. Ahhoz, hogy az áfához hozzá lehessen nyúlni, évtizedek kellenek, mert lassan, bürokratikusan működik az apparátus. Érdemes felidézni, hogy Kovács László adóügyi biztosként az áfa ügyével nem is foglalkozott, mert reménytelennek ítélte; pusztán a társasági adó alapját szerette volna harmonizálni – tehát nem egységes kulcsot akart, csak egységesíteni szerette volna, hogy mi számítson a társasági adó alapjába. Ez sem végződött teljes sikerrel.

Laikusként úgy látom, hogy az áfacsalások strukturális problémát jelentenek, ami lehet, hogy strukturális szintű beavatkozást igényel. Ráadásul minden ország érdekelt is lehet ebben, mert tagállamonként is gazdaságpolitikai léptékkel mérve jelentős pénzről van szó.

Így van.

Ismer ilyen uniós kezdeményezést? Felvetődik ez szakmai körökben?

A nulla áfa lehetősége nem. Arról beszélünk, hogy mit lehet tenni a csalások ellen.

Tehát a hozzáadottérték-alapú adóztatást nem kérdőjelezik meg.

Nem. Kizártnak tartom, hogy 10 éven belül ebben a kérdésben bármilyen változás legyen. Ráadásul az EU most az szja irányába indult: a külföldre vitt vagyonokat próbálják megadóztatni. Szerintem ebből jóval kevesebb bevétel folyhat be, mint amennyi az áfacsalások visszaszorításából származna. Magyarország folyamatosan Szlovákiával, Ukrajnával és Romániával konzultál áfa-ügyben.

A nemzetközi együttműködés ellenére az áfacsalások aránya és mértéke nem csökken.

A legnagyobb probléma valóban az áfacsalás: minden évben a megállapítások 83-85 százaléka erről szól, és az ellenőrzési kapacitásunk jó részét is erre fordítjuk. Bevezettük az adóregisztrációs eljárást, így a csalók nem alakíthatnak újabb cégeket, még egyszer nem állhatnak rajthoz. Nagyon nagyra tartom a bűnügyi igazgatóság megalakulását: korábban mindig meg kellett keresni a társhatóságokat – a rendőrséget, a vámosokat – , ami borzasztó nehézkes volt. Már nem kell, ráadásul a bűnügyi igazgatóság titkosszolgálati eszközöket is használhat. Mindezeknek köszönhetően idén már túl vagyunk a huszadik, milliárdos nagyságrendű áfamegállapításon – ezek mindegyikében volt külföldi „láb”. A sajtóhírekkel ellentétben nem most kapcsolt rá a NAV.

Az adóhatóságot olyan kritikák is érik, hogy kevés a revizori kapacitás, az adóellenőrök nem elég képzettek, mert nagy a fluktuáció, és kevés mélységi adóellenőrzést folytatnak.

Négyezer revizorunk van, akik nemcsak áfát ellenőriznek. A cégek vagy havonta, vagy negyedévente készítenek áfabevallást. Havonta 100-110 ezer bevallás érkezik, ebből 40-45 ezerre oda kell figyelni, mert vagy visszaigénylést, vagy átvihető követelést tartalmaz. Negyedévente még rosszabb a helyzet: nagyjából 100-110 ezer bevallásra kell odafigyelni. Ezért naivitás azt várni, hogy áfát csak tételes ellenőrzés után fizessünk vissza – ehhez meg kellene többszörözni az adóhatóság létszámát. Ez nem lehetséges, ráadásul tudomásul kell venni, hogy egész Európa az önadózás elvét követi, ami azt jelenti, hogy a hatóság megbízik az adózóban. Folynak mélységi vizsgálatok is, 2013-ban november végéig 2140 láncolatos ellenőrzést végeztünk, ami irdatlan revizori kapacitást kötött le.

Bevet jövőre valami nagy újdonságot a NAV az áfacsalások ellen?

Igen. A NAV belenézhet majd az e-útdíjfizetés informatikai rendszerébe. Tudni fogjuk, hogy valójában merre mennek a kamionok, sőt a felvételekből az is látható lesz, hogy szállítanak-e árut. Bízunk az online pénztárgépek bevezetésében, bár az más kört érint, de szintén növeli az áfabevételeket. A cukorra is bevezethetik a fordított adózást, a hús áfája csökken, így ezeken a területeken visszaszorulnak a csalások. Ezen túl egyetlen dolgot lehet csinálni: még alaposabban, még tüzetesebben menni a csalók után.

A fordított adózást meddig lehet kiterjeszteni?

A fordított adózással az egyik probléma, hogy határozott idejű; a másik, hogy nem oldja meg minden szegmens problémáját. Látni kell azonban, hogy az unió egyre megengedőbb a fordított adózás ügyében: már nincs szó engedélyezésről, csak bejelentésről, amit az EU tudomásul vesz. Ez is annak a beismerése, hogy baj van az áfával.

Mondhatjuk, hogy az áfacsalás elleni küzdelem sziszifuszi?

Abszolút. A jogi eljárások nehézkesek, hosszadalmasak.

Mi a siker mércéje? Mikor mondja azt NAV-elnökhelyettesként, hogy most jó évet zártunk?

Azt látjuk, hogy évről évre egyre nagyobb adókülönbözetet állapítunk meg áfában. Ebből az következik, hogy minden évben egyre nagyobb volumenben próbálkoznak áfacsalással. Folyamatos küzdelemről szól a történet, ha egyik területről kiszorítjuk az áfacsalást, megjelenik egy másikon.

Mi a megoldás? Hová vezet ez az egész?

Jobban kell dolgoznunk. Már harmadik éves a bűnügyi igazgatóságunk, így lassan bírósági ítéletek is várhatók – ezek elrettentő hatásúak lehetnek. Tudomásul kell venni azonban, hogy az áfacsalást nem lehet felszámolni. Lehet harcolni ellene új intézményekkel, hatékonyabb ellenőrzéssel, új eszközökkel, de ebben az áfa-rendszerben mindig lesznek, akik bűncselekményt követnek el. Vagyon elleni bűncselekmények is mindig lesznek, és gyilkosságok is.

Említette a pénztárgépcserét. Megjelentek olyan híradások, amelyek szerint még december végén tankolnunk és bevásárolnunk kell, mert januárban számos nagy üzlet zárva marad online pénztárgép hiányában. Mit javasol: tankoljunk még decemberben?

Nem gondolnám, hogy ez fog történni, sok pozitívumot látok. A kiskasszák szépen érkeznek, itt nem lesz probléma. Ha valaki megtette, amit vártunk tőle – regisztrációs kódot kért és érvényes pénztárgép-típust rendelt -, akkor ezzel védett a bírságokkal szemben egészen addig, amíg meg nem kapja a pénztárgépet. A nagykasszáknál kitolták a határidőt januárra, mert a nagyobb kereskedők sokkal bonyolultabb szerkezetet működtetnének: ezek a pénztárgépek nemcsak az adóhatóság szerverével állnak kapcsolatban, hanem például a készletnyilvántartással és az anyavállalattal is. Minden héten jelentést készítünk arról, hogy hogyan állunk: november 27-ig 111 darab új forgalmazási engedély iránti kérelem érkezett, ebből 36 kiskassza és 75 PC-alapú. Ebből arra következtetek, hogy nagyon fel fog gyorsulni a folyamat, és a nagy üzletek is átállnak.

Az online pénztárgépek bevezetésétől remélt adóbevételek tarthatóak ennek fényében? Mert az biztos, hogy sok kiskassza átállása késni fog.

Ne felejtsük el, hogy a kiskereskedelmi forgalom január-februárban elég gyenge. Ezen túl igen érdekes, hogy az átállás eredeti, májusi határidejének lejárta után júniusban és júliusban elég jó volt a forgalom, mert a kiskereskedelemben elterjedt az a vélekedés, hogy az online pénztárgépek bevezetése után szerzett adatokat a NAV összeveti a korábbi időszak adataival. A visszatartó erő megvan az intézkedésben, így az ettől elvárt bevételek jövőre maradéktalanul teljesülhetnek.