A Trianont követő stabilizációs kísérletek – 2. rész

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

Hegedűs Lóránt pénzügyi stabilizációs kísérletének kudarca után a Bethlen-kormány próbálta azt megteremteni. Ehhez alapfeltétel volt a társadalmi béke garantálása, amelyet a közismert nevén Bethlen-Peyer-paktumnak nevezett egyezmény révén sikerült elérni. Az államháztartási bevételeket biztosító adótörvényeket 1922-ben fogadták el, ez volt az egyik legsikeresebb adóreform a magyar történelemben.

Legyen vége a forradalmi szellemnek!

(Bethlen István miniszterelnök)

A Horthy-féle hatalomátvételt követően több kormány gyors egymásutánban váltotta egymást. Végül a Simonyi-Semadam-kormányra hárult a békediktátum aláírásának ódiuma. Történelmi távlatból nézve ezt, logikus lépés volt, hogy a társadalom számára is elfogadhatatlan aláírásban közreműködő kormánynak távoznia kellett. Erre alig egy hónappal az aláírást követően, 1920. július 19-én kertült sor. A mór megtette kötelezettségét…

A következő kormányt Teleki Pál vezette, rá hárult a stabilizáció elindítása. A szükséghelyzetben a kormányzat mozgástere meglehetősen szűk volt, ennek ellenére kezdetben sikeresek voltak a Teleki-kormány intézkedései. Az összeomlás, különösen a pénzügyi területen elkerülhetetlen volt, az I. világháborúban és az azt követő eseményekben kivéreztetett ország belső erőforrásai elégtelenek voltak a pénzügyi stabilitás megteremtéséhez. Teleki lemondott (később még egyszer lesz miniszterelnök, de annak még tragikusabb lesz a befejezése), 1921. április 14-től Bethlen István vette át a kormányzat irányítását. Egyelőre megtartotta a korábbi kormány pénzügyminiszterét, Hegedűs Lórántot, de valószínűsíthetően inkább csak azért, mert Bethlennek nem volt olyan jelöltje a tisztségre, aki azt vállalta volna, és valóban képes lett volna a pénzügyi stabilizációs lépéseket levezényelni. Erre utal az, hogy Hegedűs Lóránt 1921. szeptember 27-én vált meg tisztségétől, ezt követően viszont egészen december 3-ig nem volt kinevezett pénzügyminiszter. Ekkor kapta meg a megbízatását Kállay Tibor, aki már sikeresebb volt, egészen 1924. február 20-ig hivatalban tudott maradni.

Bethlen István miniszterelnök, Térfy Béla közélelmezés-, Klebelsberg Kúnó belügy-, Kállay Tibor pénzügy- és Mayer János földművelésügyi miniszter (1921)

Kállay kétségtelen érdeme, hogy 1922-től – hosszadalmas parlamenti harcok árán – adóreformot csikart ki és csökkentette az állami alkalmazottak számát. (Az adóreform körüli nézeteltérések miatt mondott le a nemzetgyűlés akkori elnöke, Gaál Gaszton, aki ezt követően pártjából is kilépett.) Újdonság volt az adópolitikában, hogy megjelentek a helyi adók is, amelyet a városok saját hatáskörben vethettek ki.

A Bethlen-Peyer-paktum

A konszolidáció egyik legfontosabb feltétele volt a társadalmi béke megteremtése. Ezt Bethlen (is) jól felismerte, és tárgyalásokat folytatott 1921. december 8. és 21-e között Peyer Károllyal, a Szociáldemokrata Párt (MSZDP) elnökével. A tárgyalásokon természetesen rajtuk kívül még mások is részt vettek (például négy további miniszter is), de ők ketten voltak a delegációk vezetői.

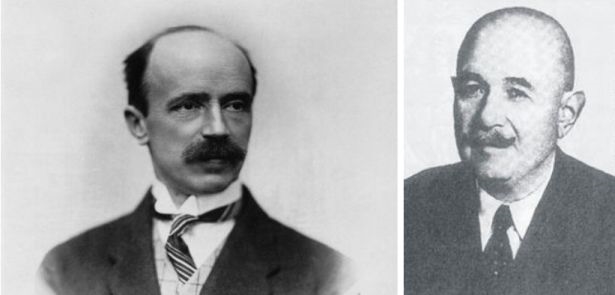

Bethlen István és Peyer Károly

A tárgyalások eredményeként 1922. december 22-én megállapodást írtak alá. Ebben az MSZDP lemondott a sztrájkszervezés jelentős részéről és az államhatalom elleni propaganda-tevékenységről, amiért cserébe az MSZDP-t legalizálták, parlamenti helyeket biztosítottak számára, illetve a kormányzat leállította a baloldallal szembeni retorziókat, a legsúlyosabb cselekmények kivételével amnesztiát biztosítottak az eljárás alá vont személyek részére.

Az egyezmény a következő főbb fejezeteket tartalmazta (részletesen ld. az irodalomjegyzékben feltüntetett hivatkozásban):

– egyesülési és gyülekezési jog,

– szakszervezetek,

– Általános Fogyasztási Szövetkezet,

– internálások és a jelentkezési kényszer,

– sajtószabadság,

– amnesztia,

– gyorsított bírói eljárás,

– kivételes rendelkezések,

– munkásbiztosítás autonómiája,

– bányamunkások panaszai,

– gazdasági kívánságok, munkabérek szabályozása.

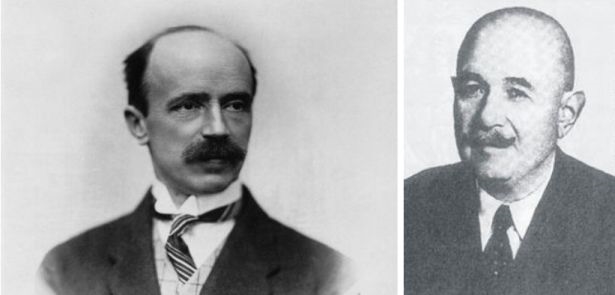

Peyer Károly a Huszár-kormány tagjaként (a hátsó sorban balról a második)

Az egyezményt eredetileg titkosnak szánták, de a Népszava – az MSZDP jóváhagyásával – két évvel később, 1923. december 31-ei számában teljes terjedelmében leközölte azt.

A közzététel nagy megütközést keltett Magyarországon, külföldön is, de a paktum el nem vitatható érdeme, hogy 1922 és 1944 között lényegében biztosította a belpolitikai nyugalmat (azért lényegében, mert a Kommunisták Magyarországi Pártja továbbra is illegalitásba kényszerült (egészen a szovjet bevonulásig), de ez nem akadályozta meg abban, hogy rendszerellenes tevékenységet folytasson.

Más alkalommal is kötöttek a társadalmi békét biztosító paktumot, például 1990-ben is egy ilyen segítette a rendszerváltás sikerességét.

Wekerle Sándor adóreformjának felélesztése

Wekerle Sándor adótörvényeit 1909-ben fogadta el az országgyűlés, azzal, hogy fokozatosan léptetik azokat életbe. Egyes törvények hatálybaléptetését a következő kormányok először csak időben eltolták, majd végül már időbeli korlátot sem adtak az életbe léptetésre.

Bethlen István miniszterelnök és Kállay Tibor pénzügyminiszter (London, 1923)

A földadóra vonatkozó rendelkezéseket az 1875. évi VII. törvénycikk szabályozta, ezt az alapjogszabályt az 1909. évi V. törvénycikk csak módosította. A földadó, mint a korban egyik legfontosabb adóforma ennek alapján folyamatosan beszedésre került.

Az I. világháború eseményei és pénzügyi szükségletei miatt jövedelemadózásra vonatkozó szabályokat előbb részlegesen, majd teljes egészében bevezették. A többi törvényt is bevezették, többször módosították, nem csoda, ha az akkori körülmények között ezek alkalmazása elég nehézkessé vált.

A változásra 1922. szeptember végén került sor. A módosítások a jövedelemadó szabályait nem érintették.

A földadóról szóló szabályozást alapjaiban fenntartották, csak módosításokra került sor az 1922. évi XXI. törvénycikkben. A földadózásban továbbra is az 1875-1883. közötti kataszteri felmérés (aranykorona rendszer) szerinti kataszteri tiszta jövedelmet vették alapul, viszont figyelembe vették az 1914-22 közötti pénzromlást is (erre 1914 előtt nem volt szükség, mert lényegében ismeretlen volt az infláció), és búza-egyenérték alapján állapították meg az adó összegét. Ezzel elkerülhetővé vált az infláció miatti későbbi módosítás.

A házak utáni adózás már 1850 óta létezett az adórendszerben, 1868-tól törvény is szabályozta (1868. évi XXII. törvénycikk). Az 1909. évi VI. törvénycikk nem változtatott azon az elven, hogy a házakat általánosan házosztályadóval, a bérbeadás útján hasznosított házakat házbéradóval terhelték, az utóbbi esetében voltak magasabbak a terhek. Emellett az 1909. évi törvény értékelési szabályokat is bevezetett.

A korábbi szabályozás helyébe lépett az 1922. évi XXII. törvénycikk a házadóról és a fényűzési lakásadóról. A korábbi értékelési szabályokat szükségtelennek látták, az adózás alapjává azt a bérleti díjat tették, amennyiért az adott házat bérbe lehetett adni, függetlenül attól, hogy történt-e bérbeadás. Emellett bevezették a fényűzési lakásadót, amely a méltányolható lakásméret feletti lakásokat adóztatta meg extra-, méghozzá progresszív (20-60%-os) adóteherrel.

Eléggé sajátosan alakult a jövedelmek adóztatása. Ez két szinten valósult meg, egyrészt a jövedelemadózás, másrészt a keresetadózás révén, előfordult, hogy ugyanazon bevételt mindkét adó terhelte. Az 1922. évi XXIII. törvénycikk a keresetadózás új rendszerét vezette be, a Wekerle-féle 1909. évi IX. törvénycikk helyett.

Az 1909. évi X. törvénycikk szerint:

|

15. § … a következő főbb jövedelemforrások különböztethetők meg:

a) az erdő- és mezőgazdasági üzem eredménye;

b) az épületek haszonértéke;

c) az ipar, kereskedelem, bányászat és egyéb az általános kereseti adó alá eső haszonhajtó foglalkozás jövedelme;

d) a nyilvános számadásra kötelezett vállalatok jövedelme;

e) a tőkevagyonból és egyéb a tőkekamat- és járadékadó tárgyát képező bevételekből eredő jövedelem;

f) a szolgálati viszonyból származó illetmények és ellátások.

|

Ezeket a jövedelmeket terhelte a jövedelemadó.

A kereseti adózásról szóló 1922. évi XXIII. törvénycikk szerint:

|

1. § Általános kereseti adó alá tartozik mindaz a jövedelem, amely a következő forrásokból származik:

1. az ország területén bárki által folytatott ipari és kereskedelmi üzletből, bányászatból;

2. az ország területén bárki által folytatott szellemi és bármi más haszonhajtó foglalkozásból;

3. az ország területén lakó egyénnek, akár belföldön, akár külföldön élő munkaadóval szemben fennálló szolgálati- vagy munkabérviszonyából;

4. az ország területéről származó, s bárki által élvezett, nemkülönben a külföldről származó s az ország lakosa által élvezett járadékokból. Ide tartoznak különösen: az életjáradékok, a rokonsági évjáradékok, a tartásdíjak, az özvegyi jog címén kiszolgáltatott életjáradékok, hacsak ez utóbbiak nem a férj vagyonának haszonélvezetében állanak, amely után a jövedelemadón kívül az özvegy egyéb adót is fizet;

5. mindazokból a járadékszerű visszatérő szolgáltatásokból, amelyeknek teljesítése törvényen, bírói ítéleten vagy szerződéssel megállapított, de nem szolgálati viszonyból eredő kötelezettségen alapul;

6. a találmányok és találmányi szabadalmak használatáért, valamint a szerző halála után az örökösökre átszállott szerzői jogért (1921:LIV. tc.) fizetett díjakból;

7. a gyógyszertárak, iparüzletek, bányaművek és egyéb, föld- vagy házadó alá nem eső tárgyak vagy jogok használatáért járó haszonbérekből vagy más szolgáltatásokból, a bányamíveléshez szükséges beleegyezésért fizetett ellenszolgáltatásokból (termelési jutalékokból), valamint általában a szolgalmakért járó haszonvételekből;

8. az örökbérből: az 1896:XXV. törvénycikkben tárgyalt zsellérbirtokok és az ezekhez hasonló természetű birtokok haszonvételéért fizetett évi szolgálmányokból (idézett tc. 6. §-a), illetőleg megváltás esetén a váltságtőke kamatából és az efféle, földadó alá nem eső haszonvételi jogok (örökváltságok) után fizetett évi tartozásoknak a kamatokra eső részéből;

9. a földbirtok helyesebb megoszlását szabályozó 1920:XXXVI. tc. 61. §-a alapján alkotott járadéktelkek után fizetett járadékokból.

|

Nem tartozott viszont kereseti adó alá az a földadóval terhelt terület jövedelmei, a házadóval, fényűzési házadóval terhelt ház jövedelme, illetve a társulati adó hatálya alá tartozó jövedelmek.

A községek és városok már korábban is számos adóztatási feladatot elláttak, viszont ezért „cserébe” nem részesültek az adóbevételekből. Ez megváltozott az új kereseti adó bevezetésével, ugyanis ez a települések bevételévé vált, érdekeltté téve őket az adóztatás hatékonyságának növelésében is. Ezt tekinthetjük a modern kori helyi adóztatás megteremtése egyik fontos lépésének is.

A vállalkozási tevékenység végzésére létrejött gazdálkodó szervezeteket már 1875 óta terhelte adókötelezettség (1875. évi XXIV. törvénycikk a nyilvános számadásra kötelezett vállalatok és egyletek adójáról). E helyébe lépett 1909. évi VIII. törvénycikk (a nyilvános számadásra kötelezett vállalatok kereseti adójáról), amelyet az elkövetkező években több alkalommal is jelentősen módosítottak (1912:LIII. tc., 1916:XXXIV. tc., 1918:IX. tc., 1920:XXIII. tc. és 1921:XVIII. tc. Az áttekinthetetlen szabályozás helyébe lépett az 1922. évi XXIV. törvénycikk a társulati adóról. Ez tulajdonképpen a mai társasági adózásunk elődjének tekinthető, természetesen az akkori gazdasági viszonyoknak megfelelően.

Érdemes az akkori adóalanyi kört külön is megnézni:

|

1. § (1) Társulati adót kötelesek fizetni:

1. a Magyarország területén székelő kereskedelmi társaságok, ú. m.

a) a közkereseti társaságok,

b) a betéti társaságok,

c) a részvénytársaságok,

d) a szövetkezetek,

e) a részvényekre alakult betéti társaságok,

f) a korlátolt felelősségű társaságok;

2. az alkalmi egyesülések (kereskedelmi ügyletek kötésére közös kockázattal vagy nyereségrészesedéssel létesült csoportok, átmeneti társulások stb.);

3. a biztosítási vállalatok, a közúti és helyiérdekű vasutak, a takarékpénztárak, illetőleg az alapszabályaik szerint pénzbetétek átvételére jogosított intézetek, akkor is, ha az 1. pontban felsorolt társaságok közé nem tartoznak;

4. az állam, törvényhatóságok és községek (városok) vállalatai.

|

Az adó mértéke a saját tőkével rendelkező szervezeteknél sávosan progresszív adómértékek szerint 16 és 30% között változott, függően attól, hogy az eredmény hogyan viszonyult a saját tőkéhez. A saját tőkével nem rendelkező szervezeteknél a nyereség után kellett szintén sávosan progresszív adót fizetni, az adó mértéke itt 6%-tól 20 %-ig növekedett.

Szociáldemokrata választási röplap 1926-ból (Biró Mihály grafikája)

Ez az adóreform a magyar történelem egyik legsikeresebb adóreformja volt. Az elfogadott adótörvények többségét a II. világháború kitöréséig alig módosították, de egyes rendelkezései még a háborút is „túlélték”, és csak az 1948-as kommunista hatalomátvétel semmisítette meg azokat. Talán ennél is fontosabb volt, hogy ezek az adók képesek voltak biztosítani a következő két év államháztartási kiadásait, és megalapozták a gazdasági fejlődést is.

Irodalom:

Bethlen–Peyer-paktum

Corpus Juris Hungarici (KJK-KERSZÖV Kft., 2000, Budapest)

Magyarország gazdaságtörténete a Honfoglalástól a XX. századig (szerk.: Honvári János, AULA Kiadó, 2000, Budapest, 328-348.pp.)

Magyarország története –1918-1919, 1919-1945 (Akadémiai Kiadó, 1978, Budapest, 435-508.pp.)