Tovább romló likviditás a kkv szektorban

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

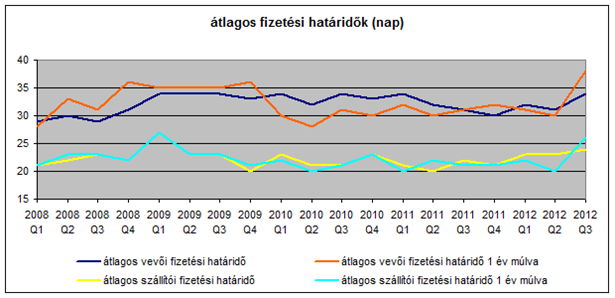

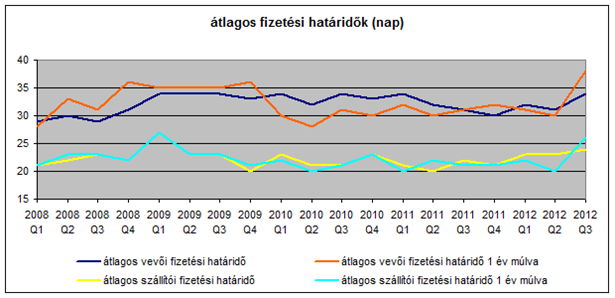

A hazai kkv vezetők körében végzett reprezentatív K&H kkv bizalmi index felmérés legutóbbi eredménye azt mutatja, hogy ismét emelkedőre fordult a vevői számlák kifizetésének határideje és ezzel párhuzamosan a szállítói számlák jelenlegi és várt teljesítési ideje is növekszik. A gazdasági válság következtében romló likviditás így cégről cégre terjedve rontja tovább a kilátásokat.

Az 500 hazai kkv vezető megkérdezésén alapuló K&H kkv bizalmi index azt mutatja, hogy a kkv-k felé történő vevői számlák teljesítésének határideje immár egy éve folyamatosan növekszik. A vevők körében a jelenlegi átlagos fizetési határidő 34 nap, szemben a válság előtti időszakban jellemző 28-30 nappal, miközben a következő egy évre vonatkozó várt fizetési határidő is jelentősen megugrott, 30-ról 38 napra.

A vállalkozások több mint fele továbbra is 30-60 napos vevői fizetési határidőre számíthat. „Legutóbbi negyedéves felmérésünkben a vevőkkel kapcsolatos részindex csökkent legnagyobb mértékben (21-ről 12 pontra), ami azért riasztó, mert a vállalkozások ezt a részszempontot ítélik a legfontosabbnak a bizalmi index 10 kérdésköre közül – megelőzve a közterhek és a gazdaságpolitika hatását, vagy akár a vállalkozások pénzügyi helyzetének megítélését” – mondta el Németh László, a K&H kkv marketing főosztály vezetője. „A fizetési határidők hosszabbodása a szállítói sor végén álló vállalkozásoknál jelentősen emelheti a likviditási költségeket, ami a kiélezett helyzetben gazdálkodó cégeknél kritikus tényezővé válhat. Emellett lehetnek olyan cégek, akik a vevői fizetési határidő növekedését nem képesek továbbhárítani, számukra szintén fokozottan kedvezőtlenek ezek a tendenciák” – hangsúlyozta a kkv szakértő.

„A fizetési határidők gyors emelkedése játszódott le a válság kitörésekor is, amit aztán egy konszolidáció követett. A költségmegtakarítások, belső tartalékok mozgósítása, a gyengébb cégek eltűnése a piacról, a hitelezés újraéledése együttesen képes volt a fizetési határidőket szinten tartani, javítani. Amennyiben a jelenlegi tendencia tartósnak bizonyul, úgy a likviditási helyzet javítása érdekében számba vehető eszközök már szűkebb körűek: a belső tartalékok, hatékonyság javítási lehetőségek kimerültek, és a hitelezés sem valószínű, hogy új lendületet tudna venni” – tette hozzá Németh László.