Újabb változásokkal néznek szembe a transzferárazásra kötelezettek

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

Az egyes adótörvények uniós kötelezettségekhez kapcsolódó, valamint egyes törvények adóigazgatási tárgyú módosításáról szóló 2018. évi LXXXII. törvény változásokat hozott az adó- és egyéb közterhekkel kapcsolatos nemzetközi közigazgatási együttműködés egyes szabályairól szóló 2013. évi XXXVII. törvényben is. Részletesebb iránymutatás áll rendelkezésre a CbCr bejelentési kötelezettség teljesítésére szolgáló nyomtatvány kitöltési útmutatójában, melyet szintén bemutatunk.

Adatszolgáltatási kötelezettség alól mentes multinacionális vállalatcsoport

A kiemelt betűvel jelzett részek új előírások, a változás pontosítás jellegű részleteket tartalmaz.

Az Aktv. 4. § (1) bekezdésének 7. pontja helyébe a következő rendelkezés lép:

Olyan vállalatcsoport, amelynek az adatszolgáltatási pénzügyi évet megelőző pénzügyi évre vonatkozó összevont (konszolidált) éves beszámolójában szereplő összevont (konszolidált) bevétele nem éri el a 750 000 000 eurót vagy a 750 000 000 euróval a Magyar Nemzeti Bank által közzétett 2015. január havi átlagos devizaárfolyam alapján számított, megközelítően egyező forintösszeget, illetve ha a vállalatcsoport végső anyavállalatának székhelye Magyarországon kívüli államban vagy területen található, az ezen állam vagy terület országonkénti jelentésekkel kapcsolatos belső szabályai által meghatározott 750 000 000 eurónak megfelelő helyi valutában kifejezett összeget.

A behajtási jogsegély egyes formái

A kiemelt betűvel jelzett részek új előírások, a változás pontosítás jellegű részleteket tartalmaz.

Az Aktv. 26. § (2) bekezdése helyébe a következő rendelkezés lép:

A magyar megkeresett hatóság haladéktalanul tájékoztatja a megkereső hatóságot a kézbesítés érdekében megtett intézkedésről, így különösen a kézbesítés időpontjáról és módjáról.

Az Aktv. 28. § (4) bekezdése helyébe a következő rendelkezés lép:

A magyar megkeresett hatóság a követelés, valamint a (2) és (3) bekezdés alapján felszámított késedelmi pótlék végrehajtási eljárásban érvényesített összegét euróban utalja át a megkereső hatóság részére.

Nem Jelentő, illetve Jelentő Magyar Pénzügyi Intézmény bejelentési, illetve adatszolgáltatási kötelezettsége

A kiemelt betűvel jelzett részek új előírások.

Az Aktv. 43/E. § (2) bekezdése helyébe a következő rendelkezés lép, és a 43/E. § a következő (3) bekezdéssel egészül ki:

(2) A 43/A–43/C. § szerinti bejelentési és adatszolgáltatási kötelezettség elmulasztása, késedelmes, hibás, valótlan tartalmú vagy hiányos teljesítése esetén az állami adóhatóság a bejelentésre, adatszolgáltatásra kötelezettet 2 millió forintig terjedő mulasztási bírsággal sújthatja.

(3) A (2) bekezdés alapján nincs helye mulasztási bírság kiszabásának, ha a bejelentésre, változásbejelentésre, adatszolgáltatásra kötelezett mulasztását, késedelmét, hibás, valótlan tartalmú vagy hiányos teljesítését annak igazolásával menti ki, hogy úgy járt el, ahogy az az adott helyzetben általában elvárható.

A pénzügyi számlákkal kapcsolatos adatszolgáltatás, átvilágítás és automatikus információcsere egyes szabályairól

A kiemelt betűvel jelzett részek új előírások.

Az Aktv. 43/G. § (4) bekezdés b)–c) pontja helyébe a következő rendelkezés lép, és a (4) bekezdés a következő d) ponttal egészül ki:

(Az állami adóhatóság az adókötelezettségek jogszerű teljesítéséhez honlapján közzéteszi)

„b) az 1. melléklet VIII/C/17. g) pontja szerinti Kizárt Pénzügyi Számlák listáját, és

- c) a Megállapodást kihirdető törvény 1. mellékletében felsorolt államok listáját, valamint

- d) az 1. melléklet VIII/D/4. b) pont bb) alpontja szerinti Résztvevő Joghatóságok jegyzékét.”

Az Aktv. 43/K. §-a helyébe a következő rendelkezés lép:

„43/K. § (1) A 43/G. § (1)–(3), (5) és (6) bekezdése, valamint a 43/H. § szerinti bejelentési és adatszolgáltatási kötelezettség elmulasztása, késedelmes, hibás, valótlan tartalmú vagy hiányos teljesítése esetén az állami adóhatóság a bejelentésre, adatszolgáltatásra kötelezettet 2 millió forintig terjedő mulasztási bírsággal sújthatja.

(2) Az (1) bekezdés alapján nincs helye mulasztási bírság kiszabásának, ha a bejelentésre, változásbejelentésre, adatszolgáltatásra kötelezett mulasztását, késedelmét, hibás, valótlan tartalmú vagy hiányos teljesítését annak igazolásával menti ki, hogy úgy járt el, ahogy az az adott helyzetben általában elvárható.”

Immateriális javak társasági adóalap-kedvezményeire vonatkozó információk előzetes megkeresés nélküli cseréje

A kiemelt betűvel jelzett részek új előírások.

Az Aktv. 43/M. §-a helyébe a következő rendelkezés lép:

„43/M. § A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény (a továbbiakban: Tao. törvény) 7. § (1) bekezdés c), e) és s) pontja szerinti adóalap-kedvezményt a Tao. törvény 29/A. § (29)–(30) bekezdése alapján érvényesítő adózó nevéről, székhelyéről, adóazonosító számáról az adóbevallás benyújtását követő 1 éven belül az állami adóhatóság spontán információcsere keretében tájékoztatja a 43/T. § (2) bekezdésében meghatározott állam illetékes hatóságát, ha az adózó 2015. február 6. előtt nem vette igénybe az adóalap-kedvezményt, vagy 2015. február 6. után olyan jószágra veszi igénybe, amelyre 2015. február 6. előtt nem vette igénybe az adóalap-kedvezményt.”

Az országonkénti jelentésekkel (Country-by-Country report – CbCr) kapcsolatos adatszolgáltatás és automatikus információcsere

Jellemzően nincs változás, csak a fogalom elemeinek átrendeződésről van szó.

Az Aktv. 43/O. § (1) és (2) bekezdése helyébe a következő rendelkezések lépnek:

„(1) A multinacionális vállalatcsoport magyar adóügyi illetőségű csoporttagja a multinacionális vállalatcsoport adatszolgáltatási pénzügyi évének utolsó napjáig az állami adóhatóságnak bejelenti:

- a) nevét, székhelyét, adóazonosító számát;

- b) a végső anyavállalati, anyavállalatnak kijelölt szervezeti vagy a 43/N. § (2) bekezdése, illetve (4) bekezdése alapján adatszolgáltatásra kötelezett csoporttagi minőségének fennállását;

- c) a multinacionális vállalatcsoport nevét; valamint

- d) a multinacionális vállalatcsoport adatszolgáltatási pénzügyi éve utolsó napját.

(2) A multinacionális vállalatcsoport magyar adóügyi illetőségű csoporttagja az (1) bekezdésben meghatározott időpontig az állami adóhatóságnak bejelenti

- a) nevét, székhelyét, adóazonosító számát;

- b) a végső anyavállalati, anyavállalatnak kijelölt szervezeti vagy a 43/N. § (2) bekezdése, illetve (4) bekezdése alapján adatszolgáltatásra kötelezett csoporttagi minőségének hiányát;

- c) a multinacionális vállalatcsoport nevét;

- d) az országonkénti jelentéssel kapcsolatos adatszolgáltatásra kötelezett szervezet nevét és adóügyi illetőségét;

valamint

- e) az adatszolgáltatási időszakot.”

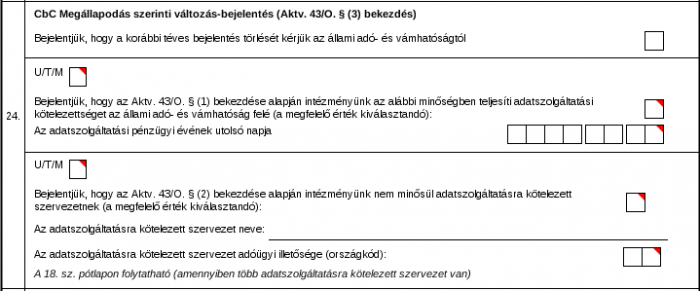

CbCr bejelentések a 18T201 nyomtatványon

A nyomtatvány kitöltési útmutatója részletesen tartalmazza az egyes esetekben történő bejelentés szabályait. A nyomtatvány B06 lap 24. rovata szolgál a megfelelő adatok kitöltésére:

Az Aktv. 43/O. § (1)-(2) bekezdése alapján a meghatározott feltételeknek megfelelő, multinacionális vállalatcsoport

- a) magyar adóügyi illetőségű végső anyavállalata, vagy

- b) magyar adóügyi illetőségű azon csoporttagja, amelyet a végső anyavállalat kijelöl az országonkénti jelentések multinacionális vállalatcsoport nevében való benyújtására (anyavállalatnak kijelölt szervezet)

e minőségükről bejelentést szükséges, hogy tegyenek az állami adó- és vámhatósághoz.

Az Aktv. 43/O. § (3) bekezdése alapján a bejelentett adatok megváltozásáról a szervezet a változástól számított 30 napon belül bejelentést szükséges, hogy tegyen az állami adó- és vámhatósághoz.

Változás-bejelentés esetén az alábbi lehetőségek merülhetnek fel:

- Korábbi téves választásukat kívánják törölni

Ebben az esetben csak az ezzel kapcsolatos kódkockát kell megjelölni. A korábbi (téves) bejelentés visszaható hatállyal törlésre kerül.

- A szervezet adatszolgáltatásra nem kötelezett szervezetből kötelezetté válik, vagy már működő szervezet jelenti be, hogy adatszolgáltatásra kötelezett

Ebben az esetben az első blokkot kell „U” jelzéssel megjelölni, és mellette feltüntetni, hogy milyen minőségben teljesítenek adatszolgáltatási kötelezettséget, illetve az adatszolgáltatási pénzügyi év utolsó napját.

- Az adatszolgáltatásra kötelezett szervezet arra nem kötelezetté válik, vagy már működő adózó azt jelenti be, hogy nem adatszolgáltatásra kötelezett, vagy azt, hogy mentes a 45/F. § (2) bekezdése alapján

Ebben az esetben a második blokkot „U” jelzéssel szükséges megjelölni, és mellette feltüntetni azt, hogy ennek oka az, hogy más ügyfél teljesíti az adatszolgáltatási vagy az Aktv. 45/F. § (2) bekezdés szerinti mentesség. (előbbi esetben szükséges feltüntetni az adatszolgáltatásra kötelezett szervezet elnevezését illetve adóügyi illetőségét, illetve amennyiben több vállalatcsoport tagja, úgy a pótlapon van lehetőség bejelenteni az adatszolgáltatásra kötelezett szervezetek nevét és adóügyi illetőségét).

Az adatlap főlapján meg kell jelölni, hogy mely időponttól nem minősülnek adatszolgáltatásra nem kötelezett szervezetnek. Az ügyfél helyett adatszolgáltatásra kötelezett szervezet adatait első alkalommal az adatlap rovatában szükséges feltüntetni, további adatok a pótlapon adhatók meg. Amennyiben a későbbiek során új adatszolgáltatásra kötelezett szervezetek adatait kívánják bejelenteni vagy korábbi bejelentésben szereplő szervezet adatait törölni, úgy a 6. pont szerint kell eljárni.

- Az adatszolgáltatásra kötelezett szervezet esetén megváltozik a szervezet minősége

Ebben az első blokkot kell „M” jelzéssel megjelölni, és a lenyitható listából kiválasztani, hogy milyen minőségben fogják teljesíteni az adatszolgáltatást (1 – Végső anyavállalat; 2 – Anyavállalatként kijelölt szervezet, 3 – A 43/N. § (2) bekezdése alapján adatszolgáltatásra kötelezett csoporttag; 4 – A 43/N. § (4) bekezdése alapján adatszolgáltatásra kötelezett csoporttag), az adatszolgáltatási pénzügyi év utolsó napját nem szükséges feltüntetni.

- Az adatszolgáltatásra kötelezett szervezet esetén megváltozik az adatszolgáltatási pénzügyi évének utolsó napja

Ebben az esetben kérjük, hogy az első blokkot szükséges „M” jelzéssel megjelölni, és az adatszolgáltatási pénzügyi évének módosított utolsó napját feltüntetni, az adatszolgáltatói minőség kiválasztása nem szükséges.

- Az adatszolgáltatásra nem kötelezett szervezet esetén megváltozik az adatszolgáltatásra kötelezett szervezet(ek) köre (új adatszolgáltatásra kötelezett szervezetet jelentenek be vagy korábbi bejelentésüket kívánják törölni)

Ebben a második blokkot kell „M” jelzéssel megjelölni, és kizárólag a 18. sz. pótlapon feltüntetni az újonnan bejelenteni/törölni szándékozott adatszolgáltatásra kötelezett szervezet(ek) adatait. A bejelentés illetve törlés a Főlapon megadott hatálydátummal kerül nyilvántartásba vételre.

- Az adatszolgáltatásra kötelezett szervezet kikerül az Aktv. hatálya alól

Ebben az első blokkot szükséges „T” jelzéssel megjelölni, más adat megadása nem szükséges.

- Az adatszolgáltatásra nem kötelezett szervezet kikerül az Aktv. hatálya alól

Ebben a második blokkot kell „T” jelzéssel megjelölni, más adat megadása nem szükséges.

A 2016-os adatszolgáltatási pénzügyi évre vonatkozóan az első blokkban nem választható a 3-4. pontok szerinti minőség, illetve, hogy csak a 2016-os adatszolgáltatási pénzügyi év vonatkozásában választható az Aktv. 45/F. § (2) bekezdés szerinti mentesség.

A 2013. évi XXXVII. törvény 1. számú mellékletében (A Pénzügyi Számlákkal kapcsolatos adatszolgáltatási és átvilágítási szabályok) a fentiekhez hasonló – jellemzően technikai – pontosítások történtek.

A cikk szerzője Lakatos Zsuzsa, transzferár- és adószakértő, Tax Revolutions Kft.