Utólagos adómegállapítás: a becslés alkalmazásának esetkörei

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

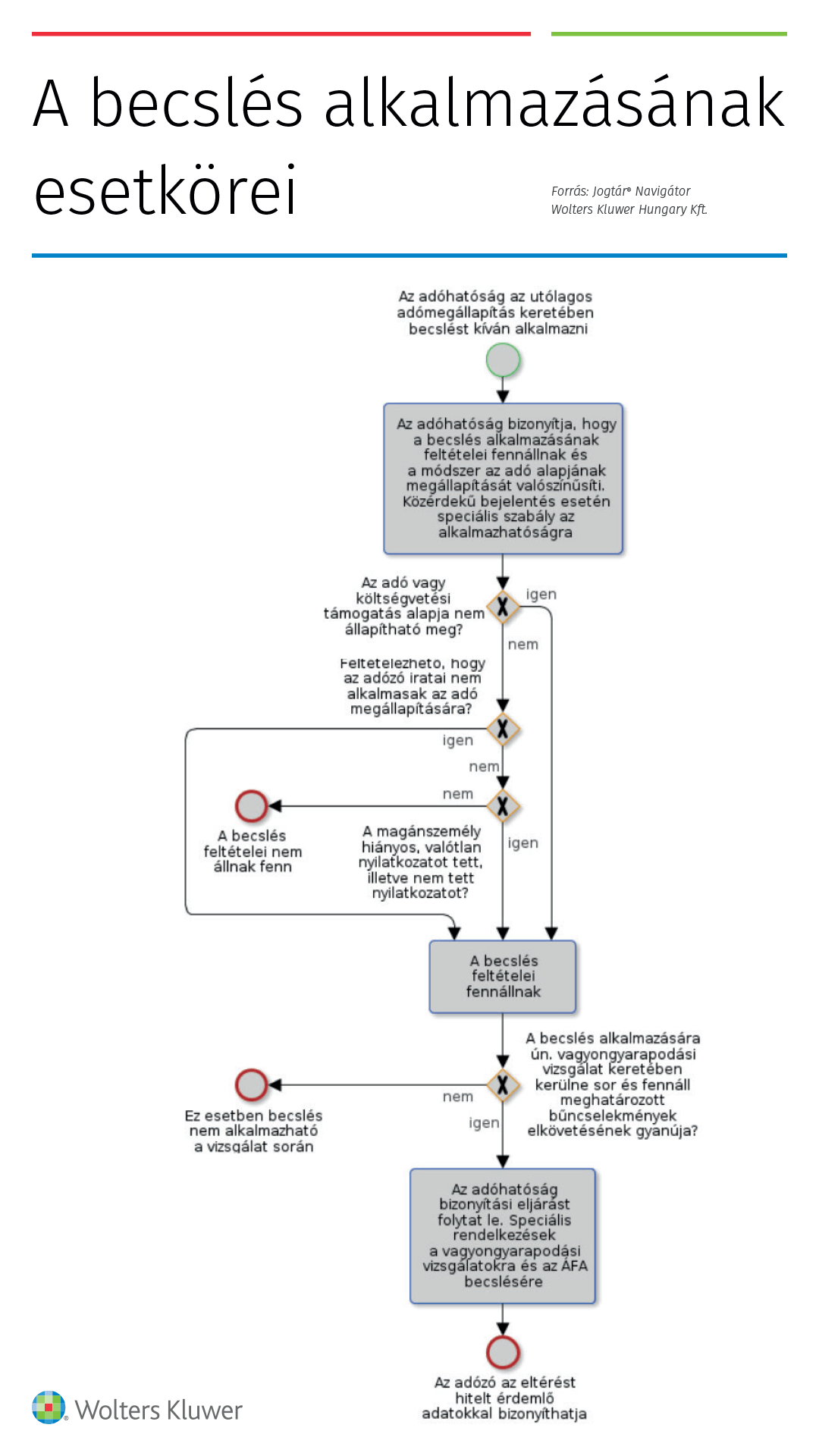

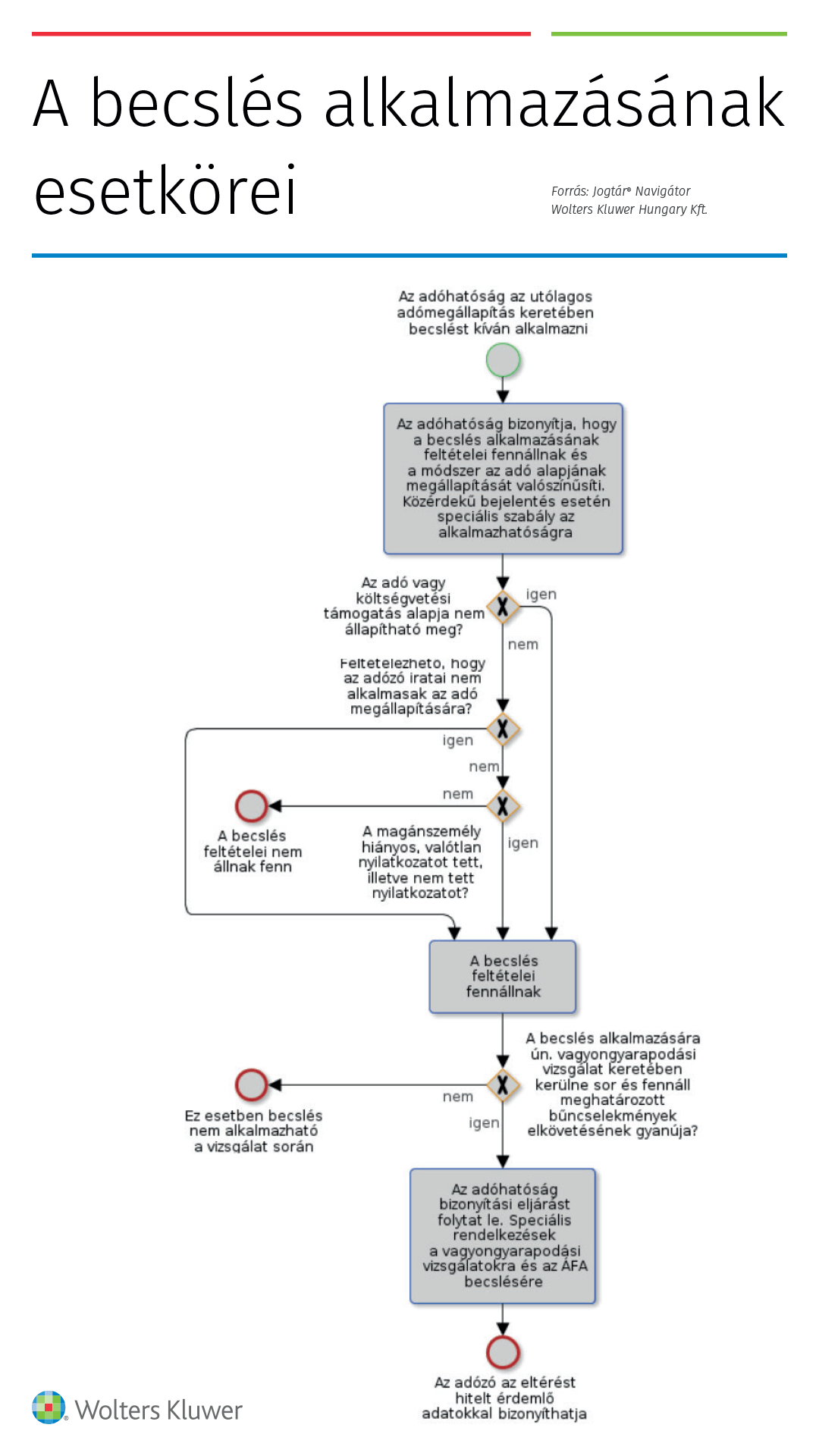

Az utólagos adómegállapításnál előfordul, hogy a „hagyományos módszerekkel” az adóalapot, adót nem lehet meghatározni. Ekkor az adóhatóság a becslést alkalmazhatja, melynek feltételeit a Jogtár Navigátor ábráján mutatjuk be.

A becslés alkalmazásának esetkörei[1]

Az utólagos adómegállapításnál előfordul, hogy a „hagyományos módszerekkel” az adóalapot, adót nem lehet meghatározni. Ekkor az adóhatóság a becslést alkalmazhatja, melynek feltételei a következők.

Az adóhatóság az utólagos adómegállapítás keretében becslést kíván alkalmazni

A becslés olyan bizonyítási módszer, amely a törvényeknek megfelelő, a valós adó, illetve költségvetési támogatás alapját valószínűsíti. (Másként nem állapítható meg az adóalap, adó.)

Kapcsolódó dokumentumok

Air. 109. § (1) bekezdés

Az adóhatóság bizonyítja, hogy a becslés alkalmazásának feltételei fennállnak és a módszer az adó alapjának megállapítását valószínűsíti. Közérdekű bejelentés esetén speciális szabály az alkalmazhatóságra

Az adóhatóság bizonyítja és legkésőbb az ellenőrzés befejezésekor készített jegyzőkönyvben számot ad arról, hogy a becslés alkalmazásának a feltételei fennállnak, továbbá azt, hogy a becslés alapjául szolgáló adatok, tények, körülmények, valamint a becslés során alkalmazott módszerek az adó alapját valószínűsítik. Kizárólag közérdekű bejelentésből származó, ellenőrizhető bizonyítékkal alá nem támasztott adatok alapján becslés nem alkalmazható.

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 86. § (1) bekezdés

Az adó vagy költségvetési támogatás alapja nem állapítható meg?

A becslés alkalmazható, ha az adó, illetve a költségvetési támogatás alapja nem állapítható meg.

Hirdetés

| A NAV az ellenőrzési tevékenységét alapjaiban átalakította át, ez a szemléletváltás pedig már az éves ellenőrzési terveiben is megjelenik.

Az Adóellenőrzés modul bemutatja az adóhatóság által végzett eljárások szabályait, valamint hasznos útmutatót ad az adóhatósággal való együttműködéshez.

Részletes információ >> |

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 86. § (2) bekezdés

Feltételezhető, hogy az adózó iratai nem alkalmasak az adó megállapítására?

Az adóhatóság rendelkezésére álló, azok száma vagy tartalma miatt jelentősnek tekinthető adat, tény, körülmény alapján alaposan feltételezhető, hogy az adózó iratai nem alkalmasak a valós adó, illetve költségvetési támogatás alapjának megállapítására.

A bekezdés alkalmazásában jelentősnek tekinthető adat, tény, körülmény különösen a számla- (egyszerűsített számla-), nyugtakibocsátási kötelezettség adóéven belüli ismételt elmulasztása, igazolatlan eredetű áru forgalmazása, be nem jelentett alkalmazott foglalkoztatása, továbbá az adózó tevékenységével, eredményével összefüggő iratok, nyilatkozatok és az adott tevékenységre vonatkozóan szakértők által kidolgozott jövedelmezőségi, élőmunka- és anyagszükségleti mutatók, standardok közötti lényeges eltérés.

A fenti felsorolás tehát nem taxatív, hanem példálózó, ezen túlmenően – ha az adóhatóság bizonyítja – más adat, tény, körülmény is jelentősnek tekintendő.

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 86. § (2) bekezdés

A magánszemély hiányos, valótlan nyilatkozatot tett, illetve nem tett nyilatkozatot?

A magánszemély valótlan, hiányos bevallást vagy nyilatkozatot tett vagy a nyilatkozattételt elmulasztotta.

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 86. § (2) bekezdés

A becslés feltételei nem állnak fenn

Az adóhatóságnak más módszerrel kell megállapítania az adóalapot, adót.

A becslés feltételei fennállnak

A becslés alkalmazására ún. vagyongyarapodási vizsgálat keretében kerülne sor és fennáll meghatározott bűncselekmények elkövetésének gyanúja?

Ha az állami adó- és vámhatóság megállapítása szerint – kizárólag a Büntető Törvénykönyvről szóló 2012. évi C. törvény XXXVI., XXXVIII., XXXIX., XL. és XLI. Fejezetében meghatározott bűncselekmény nyomozó hatóság részéről fennálló gyanúja esetén – az adózó vagyongyarapodásával vagy az életvitelére fordított kiadásokkal nincs arányban az adómentes, a bevallott és a bevallási kötelezettség alá nem eső, de megszerzett jövedelmének együttes összege, az állami adó- és vámhatóság az adó alapját is becsléssel állapítja meg. Ez esetben – figyelemmel az ismert és adóztatott jövedelmekre is – az állami adó- és vámhatóságnak azt kell megbecsülnie, hogy a vagyongyarapodás és az életvitel fedezetéül a természetes személynek milyen összegű jövedelemre volt szüksége.

A hivatkozott bűncselekmények a következők:

Lopás, rongálás, sikkasztás, csalás, gazdasági csalás, információs rendszer felhasználásával elkövetett csalás, hűtlen kezelés, hanyag kezelés, jogtalan elsajátítás, orgazdaság, jármű önkényes elvétele, uzsora-bűncselekmény.

Pénzhamisítás, pénzhamisítás elősegítése, bélyeghamisítás, készpénz-helyettesítő fizetési eszköz hamisítása, készpénz-helyettesítő fizetési eszközzel visszaélés, készpénz-helyettesítő fizetési eszköz hamisításának elősegítése.

Társadalombiztosítási, szociális vagy más jóléti juttatással visszaélés, költségvetési csalás, a költségvetési csaláshoz kapcsolódó felügyeleti vagy ellenőrzési kötelezettség elmulasztása, jövedékkel visszaélés elősegítése.

Pénzmosás, a pénzmosással kapcsolatos bejelentési kötelezettség elmulasztása.

A számvitel rendjének megsértése, csődbűncselekmény, feljelentés elmulasztása a felszámolási eljárásban, tartozás fedezetének elvonása, engedély nélküli nemzetközi kereskedelmi tevékenység, saját tőke csorbítása, jogosulatlan pénzügyi tevékenység, gazdasági adatszolgáltatási kötelezettség elmulasztása, bennfentes kereskedelem, tőkebefektetési csalás, piramisjáték szervezése, gazdasági titok megsértése.

Kapcsolódó dokumentumok

Btk. XXXVI., XXXVIII., XXXIX., XL., XLI. fejezet

465/2017. (XII. 28.) Korm. rendelet 87. § (1) bekezdés

Ez esetben becslés nem alkalmazható a vizsgálat során

Az adóhatóság bizonyítási eljárást folytat le. Speciális rendelkezések a vagyongyarapodási vizsgálatokra és az ÁFA becslésére

Ha az adóhatóság az adó alapját is becsléssel állapítja meg, írásban tájékoztatja az adózót a becslés alkalmazásáról, és határidő tűzésével felhívja észrevételei, bizonyítási indítványai megtételére, továbbá tájékoztatja arról, hogy mely tények bizonyítása szükséges a becsléssel megállapított adóalaptól való eltéréshez.

A bevétel vagy a kiadások egy részének ismeretében az adóalap valószínűsíthető bizonylatok, adatok, nyilatkozatok beszerzésével, szemlével, próbagyártással, leltározással és más megfelelő módszerrel.

Becsléssel kell megállapítani az adóalapot akkor is, ha az adóalap megállapítására az előző bekezdés szerint azért nincs mód, mert sem a bevételekről, sem a kiadásokról adatok, iratok, más bizonyítékok nem állnak az adóhatóság rendelkezésére, és ezek hiánya nem az adózó érdekkörén kívül eső okra vezethető vissza. A becslésnél az adóalapot az adóhatóság az eset körülményeire tekintettel valószínűsíti. Ennek során az azonos időszakban hasonló tevékenységet, hasonló körülmények között folytató adózók – természetes személy adózó esetében a munkaviszony keretében hasonló tevékenységet, hasonló körülmények között végzők – kereseti, jövedelmi viszonyait figyelembe kell venni.

Ha az adózó az adóköteles bevételszerző tevékenységét elmulasztotta az adóhatóságnak bejelenteni, és az adóalap megállapítására első módszer szerint nincs mód, az adóhatóság az adó alapját a második módszer alkalmazásával, tizenkét havi működést vélelmezve állapítja meg.

Ha az adózó be nem jelentett alkalmazottat foglalkoztat, az adóhatóság az adózó terhére a megfizetni elmulasztott adót és járulékot legalább a mindenkori minimálbér kétszerese után, a bejelentés nélküli foglalkoztatás adóhatóság általi megállapítását megelőző időszak(ok)ra vonatkozóan, de legalább egyhavi foglalkoztatást vélelmezve állapítja meg. Ha az adóhatóság az elévülési időn belül ismételten megállapítja, hogy az adózó be nem jelentett alkalmazottat foglalkoztat, a megfizetni elmulasztott adót és járulékot legalább a korábbi ellenőrzés megindításának és a folyamatban lévő ellenőrzés megkezdésének időpontja közötti időszakra, az ellenőrzések alkalmával fellelt be nem jelentett alkalmazottak létszámának átlaga alapján képzett szorzószámmal számítva, legalább a mindenkori minimálbér kétszerese után, vélelmezve állapítja meg.

Az állami adó- és vámhatóság a becslés során feltárt adóalapot annak az évnek az összevonás alá eső jövedelméhez számítja hozzá, amelyre nézve a jövedelemeltitkolást megállapítja. Ha a vagyongyarapodás forrásaként az adózó többévi eltitkolt jövedelme szolgált, az állami adó- és vámhatóság a vizsgálattal érintett évek között a jövedelmet egyenlő arányban megosztja, és az adót az egyes években hatályos jövedelemadó törvényekben meghatározott – összevonás alá eső jövedelmekre vonatkozó – adómértékkel állapítja meg.

Ha becslés alkalmazására az általános forgalmi adó megállapítása során kerül sor, bizonylatok hiányában az állami adó- és vámhatóság

- a) a fizetendő adót a tényleges eladási ár, és

- b) a levonható adót a tényleges beszerzési ár,

ezek hiányában a forgalmi érték vagy az árképzési szabályok szerint kalkulált ár, illetve a szokásos piaci ár és a vonatkozó adómérték alapján állapítja meg.

A levonható adót az adóhatóság becsléssel abban az esetben állapítja meg, ha a bizonylatok hiányát természeti, illetve az adózó érdekkörén kívül álló okból bekövetkező katasztrófa okozta.

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 86. § (4)-(8) bekezdés, 87. § (2) bekezdés, 88. §

Az adózó az eltérést hitelt érdemlő adatokkal bizonyíthatja

A becsléssel megállapított adóalaptól való eltérést az adózó hitelt érdemlő adatokkal igazolhatja. Ha az adózó nyilatkozata szerint a vagyongyarapodás forrását az adó megállapításához való jog elévülési idejét megelőzően szerezte meg, a vagyongyarapodás forrásának, a szerzés tényének és időpontjának igazolásaként közhiteles nyilvántartás jogerős bírósági vagy végleges hatósági határozat, illetve az adómegállapításhoz való jog elévülési idejét megelőzően kiállított egyéb közokirat, valamint az adózó ezen időszakban az adóhatósághoz benyújtott, végleges hatósági, jogerős bírósági határozattal nem érintett bevallásának adatai, fizetésiszámla-kivonat, értékpapírszámla-kivonat adatai szolgálhatnak; az adóhatóság az adó megállapításához való jog elévülési idejét megelőző időszakra vizsgálatot csak ezen adatokra kiterjedően végezhet. Egyebekben az eljárásra e fejezet szabályait kell megfelelően alkalmazni.

Ennek során

- a) közhiteles nyilvántartás az ingatlan-nyilvántartás, a földhasználati nyilvántartás, a zálogjogi nyilvántartás, a gépjármű-nyilvántartás, az úszólétesítmény-nyilvántartás, a légijármű-nyilvántartás, a cégnyilvántartás, a magyar jog szerint egyéb közhiteles nyilvántartás, továbbá a nyilvántartás helye szerinti állam joga szerint közhitelesnek minősülő nyilvántartás;

- b) szerzésnek minősül a vagyongyarapodás forrása felett a rendelkezési jognak, és/vagy a használat jogának, és/vagy a hasznosítás jogának, és/vagy a birtoklás jogának megszerzése, illetve a fizetési számlán, értékpapírszámlán történő jóváírás.

Ha az adózó bizonyítása során más adózót is érintő szerződéses kapcsolatra vagy egyéb ügyletre hivatkozik, az adóhatóság az érintett más adózónál – ha az adózó állítását az adózó bevallása, az érintett más adózó bevallása, illetve a nála korábban végzett ellenőrzés eredménye nem támasztja alá és az ellenőrzés elrendelését az Air. vagy a végrehajtására kiadott Korm. rendelet egyéb rendelkezése nem zárja ki – a kapcsolódó vizsgálatot haladéktalanul elrendeli és – a feltételek fennállása esetén – a kapcsolódó vizsgálat során a becslés szabályait alkalmazza.

Kapcsolódó dokumentumok

465/2017. (XII. 28.) Korm. rendelet 87. § (3)-(4), (9) bekezdés

TARTALOMJEGYZÉK

A tartalomjegyzék megjelenítéséhez kattintson a szürke hátterű szövegrészen jobb egér gombbal és válassza ki a Mező frissítése menüpontot.

[1] Air. 109. §