Ingatlannal rendelkező társaságban fennálló részesedés eladása – a külföldi vállalkozások magyarországi adókötelezettségei (2. rész)

Cikksorozatunkban az ingatlannal rendelkező társaságban fennálló részesedés külföldi vállalkozások közötti adásvétele esetén felmerülő, a külföldi vállalkozásokat terhelő adókötelezettségeket, a kapcsolódó részletszabályokat vizsgáljuk. A második részben az illetékkel foglalkozunk.

Bevezetés

A cikksorozat első részében összegeztük, hogy az eladó oldalán mikor keletkezik társasági adófizetési kötelezettség. Jelen cikkben azt vizsgáljuk, hogy az adott ügyletben részes másik felet, azaz a vagyonszerzőt mely feltételek fennállása esetén terheli illetékfizetési kötelezettség. Míg társasági adóban az elemzés tárgyát az ingatlannal rendelkező társaság fogalma képezte, addig az illeték esetében – többek között – a belföldi ingatlanvagyonnal rendelkező társaság fogalmát kell tisztázni. A szabályozás értelmében a visszterhes vagyonátruházási illetékre irányadó rendelkezéseket kell alkalmazni abban az esetben, amikor az illeték tárgya belföldi ingatlanvagyonnal rendelkező társaság vagyoni betétje, és nincs olyan nemzetközi szerződés (egyezmény), amely ettől eltérő előírásokat tartalmazna. Magyarországnak a jövedelem- és vagyonadókra, tőkenyereségadókra vonatkozó kettős adóztatást elkerülő egyezményein túl további, kettős adóztatást elkerülő egyezményei jellemzően az öröklés, a hagyaték tekintetében állnak fenn. Az előbbiek értelmében tehát a belföldi ingatlanvagyonnal rendelkező társaság vagyoni betétjének visszterhes vagyonszerzése (adásvétel) esetén a magyar illeték szabályok még abban az esetben is irányadók, ha a vagyonszerző külföldi illetőségű.

A belföldi ingatlanvagyonnal rendelkező társaság fogalma az illetéktörvényben

Belföldi ingatlanvagyonnal rendelkező társaság alatt olyan gazdálkodó szervezetet (a megszerzett gazdálkodó szervezet) kell érteni, amelynek a mérlegében kimutatott eszközök mérleg szerinti értékének összegéből a belföldön fekvő ingatlanok mérleg szerinti értéke több mint 75 %. Azzal, hogy az arányszám számítása során az eszközérték meghatározásakor figyelmen kívül kell hagyni a pénzeszközök, pénzkövetelések, aktív időbeli elhatárolások, és kölcsönök mérleg szerinti értékét (korrigált eszközérték).

Az adatokat a vagyonszerzést megelőzően rendelkezésre álló legutolsó beszámolóból kell venni. Ugyanakkor abban az esetben, ha a minősítést érdemben befolyásolja a mérleg fordulónapja és az illetékfizetési kötelezettség keletkezése közötti időszakban megszerzett (de az utolsó beszámoló szerinti mérlegben még nem kimutatott), vagy elidegenített, megsemmisült (de az utolsó beszámoló szerinti mérlegben még kimutatott) eszköz, ingatlan könyv szerinti értéke, úgy a minősítés során ezen előbbi események hatásait is figyelembe kell venni. Azaz a legutolsó beszámolóban szereplő mérleg szerinti értékeket korrigálni kell a mérleg fordulónapja és az illetékfizetési kötelezettség keletkezése közötti időszakban megszerzett, elidegenített, megsemmisült eszközök könyv szerinti értékével (a szerzés a mérleg szerinti értéket növeli, az elidegenítés, megsemmisülés a mérleg szerinti értéket csökkenti).

A közvetett ingatlan-tulajdonlás kérdése

Önmagában azon tény alapján, hogy a megszerzett gazdálkodó szervezetnek nincs ingatlana, nem zárható ki az, hogy a benne fennálló részesedés elidegenítésekor mégis felmerül az illetékfizetési kötelezettség. A megszerzett gazdálkodó szervezet belföldi ingatlanvagyonnal rendelkező társaságnak minősül abban az esetben is, ha nem az övé az ingatlan, hanem olyan ingatlantulajdonnal rendelkező gazdálkodó szervezetben áll fenn közvetlenül, vagy közvetve legalább 75%-os tulajdoni részesedése, amely utóbbi gazdálkodó szervezet a saját számai alapján teljesíti az ingatlan arányára vonatkozó követelményt.

Amennyiben tehát „B” társaság belföldön fekvő ingatlanjainak könyv szerinti értéke a korrigált eszközérték 85 %-át teszi ki, és „A” társaság közvetlen tulajdoni részesedése „B” társaságban 80 %-os, úgy „A” társaságban fennálló részesedés értékesítése esetén „A” társaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül. Lényeges tehát, hogy ebben az esetben a minősítés során nem az „A” és „B” társaságok beszámolóiban szereplő adatokat kell összesíteni, hanem első lépésként gazdálkodó szervezet szintjén kell az adatokat értékelni, majd ezután a tulajdonosi arányokat ellenőrizni.

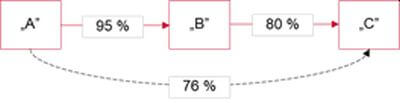

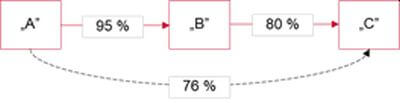

Közvetett tulajdoni részesedés vizsgálata során is több szempontot kell figyelembe venni. Amennyiben a megszerzett gazdálkodó szervezet és az ingatlannal rendelkező társaság között csak egy köztes vállalkozás található, úgy az érintett társaságok egymásban fennálló tulajdoni arányait meg kell szorozni. „A” társaság 95 %-os tulajdonosa „B” társaságnak, „B” társaság 80 %-os tulajdonosa „C” társaságnak. „C” társaság belföldön fekvő ingatlanjainak könyv szerinti értéke a korrigált eszközérték 85 %-át teszi ki.

„A” társaságban fennálló részesedés értékesítése esetén „A” társaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül, tekintettel arra, hogy „A” társaság közvetett tulajdoni részesedése „C” társaságban 76 % (95 % * 80 % = 76 %). Ha az előző példában „B” társaság „C” társaságban fennálló tulajdoni részesedése csak 75 %-os, úgy „A” társaság nem minősül belföldi ingatlanvagyonnal rendelkező társaságnak (95 % * 75 % = 71,25 % – nem teljesül azon követelmény, hogy „A” társaság legalább 75 %-os részesedéssel rendelkezik az ingatlant tartó „C” társaságban).

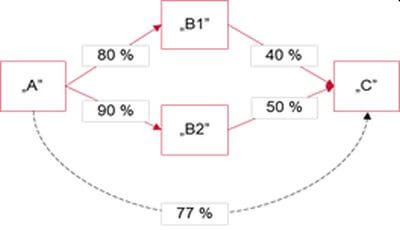

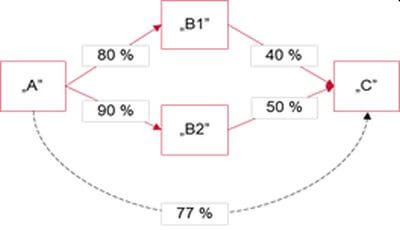

Előfordulhat olyan eset is, hogy nem csupán egy, hanem több köztes vállalkozás ékelődik a megszerzett gazdálkodó szervezet és az ingatlantulajdonnal rendelkező gazdálkodó szervezet közé, azzal, hogy a köztes vállalkozások ilyenkor egymásnak nem tulajdonosai. Ebben az esetben a köztes vállalkozásonként külön-külön megállapított közvetett részesedések arányait össze kell adni. „A” társaság 80 %-os tulajdonosa „B1” társaságnak, és 90 %-os tulajdonosa „B2” társaságnak. „B1” társaság 40 %-os tulajdonosa „C” társaságnak, míg „B2” társaság 50 %-os tulajdonosa „C” társaságnak. „C” társaság belföldön fekvő ingatlanjainak könyv szerinti értéke a korrigált eszközérték 85 %-át teszi ki.

„A” társaságban fennálló részesedés értékesítése esetén „A” társaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül, tekintettel arra, hogy „A” társaság közvetett tulajdoni részesedése „C” társaságban 77 % (80 % * 40 % + 90 % * 50 % = 77 %).

Ha pedig a megszerzett gazdálkodó szervezet és az ingatlantulajdonnal rendelkező gazdálkodó szervezet között nem csupán egy köztes vállalkozás található, hanem több köztes vállalkozásból álló tulajdonosi láncolatról beszélhetünk, úgy a megszerzett gazdálkodó szervezet és az ingatlantulajdonnal rendelkező gazdálkodó szervezet közötti közvetett tulajdonosi arányt a tulajdonosi láncolatban azonosított közvetlen tulajdoni részesedések szorzata adja. „A” társaság 80 %-os tulajdonosa „B” társaságnak, „B” társaság 100 %-os tulajdonosa „C” társaságnak, „C” társaság 90 %-os tulajdonosa „D” társaságnak. „D” társaság belföldön fekvő ingatlanjainak könyv szerinti értéke a korrigált eszközérték 85 %-át teszi ki.

„A” társaságban fennálló részesedés értékesítése esetén „A” társaság nem minősül belföldi ingatlanvagyonnal rendelkező társaságnak, tekintettel arra, hogy „A” társaság közvetett tulajdoni részesedése „D” társaságban 72 % (80 % * 100 % * 90 % = 72 %).

Amennyiben a megszerzett gazdálkodó szervezet és az ingatlantulajdonnal rendelkező gazdálkodó szervezet között egyúttal áll fenn közvetlen és közvetett tulajdonlás is, úgy a közvetlen és közvetett tulajdoni részesedéseket össze kell adni. „A” társaság 80 %-os tulajdonosa „B” társaságnak, és 10 %-os tulajdonosa „D” társaságnak. „B” társaság 100 %-os tulajdonosa „C” társaságnak, „C” társaság 90 %-os tulajdonosa „D” társaságnak. „D” társaság belföldön fekvő ingatlanjainak könyv szerinti értéke a korrigált eszközérték 85 %-át teszi ki.

„A” társaságban fennálló részesedés értékesítése esetén „A” társaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül, tekintettel arra, hogy „A” társaság közvetlen és közvetett tulajdoni részesedése együttesen „D” társaságban 82 % (80 % * 100 % * 90 % + 10 % = 82 %).

A részesedés-szerzés arányának kérdése

Az illetékkötelezettség szempontjából lényeges körülmény továbbá az is, hogy a vagyonszerző milyen mértékű részesedést szerez a megszerezett (belföldi ingatlanvagyonnal rendelkező társaságnak minősülő) gazdálkodó szervezetben. Illetékfizetési kötelezettség akkor keletkezik, ha a vagyonszerző tulajdonában álló vagyoni betétek aránya önállóan vagy együttesen eléri, vagy meghaladja az összes vagyoni betét 75 %-át. Ha tehát a vagyonszerző részletekben szerzi a részesedést, az illetékfizetési kötelezettség azon részlet szerzésével áll be, amely részlettel az összes részesedés értéke eléri vagy meghaladja a 75 %-ot. Ha például a vagyonszerző három különböző évben, 30/30/40 %-os részletekben szerzi meg a teljes (100 %-os) részesedést, úgy illetékfizetési kötelezettsége az utolsó (40 %-os) részlet megszerzésekor keletkezik (tekintettel arra, hogy azt megelőzően az összes részesedése 60 % volt). A vagyoni betét arányának meghatározásakor nem csupán a vagyonszerzőt, illetőleg az által közvetlenül birtokolt részesedések arányát kell figyelembe venni, hanem mindazon, a vagyonszerzővel kapcsolt vállalkozási viszonyban lévő társaságokat is, amelyeknek a megszerzett gazdálkodó szervezetben szintén van részesedésük. „A” és „B” társaság kapcsolt vállalkozásnak minősülnek. „A” társaság „C” társaságban („C” társaság belföldi ingatlanvagyonnal rendelkező társaságnak minősül) fennálló részesedése 20 %. „B” társaság különböző ütemekben, 35/25/20 %-ban szerez „C” társaságban részesedést. Illetékfizetési kötelezettség a 25%-os részesedésszerzéskor keletkezik, tekintettel arra, hogy a kapcsolt vállalkozások összes részesedése ezen szerzéssel eléri, illetőleg meghaladja a 75 %-ot.

Kötelezettségek

Belföldi ingatlanvagyonnal rendelkező társaságban fennálló vagyoni betét szerzése esetén az illeték mértéke ingatlanonként 1 milliárd forintig 4 %, az afeletti érték után 2 %, de legfeljebb ingatlanonként 200 millió Ft. A forgalmi érték meghatározása során egyrészt alapul kell venni a megszerzett gazdálkodó szervezet tulajdonában lévő ingatlanok forgalmi értékét, amelyhez hozzá kell adni a megszerzett gazdálkodó szervezet által közvetlenül vagy közvetve, legalább 75 %-ban tulajdonolt, ingatlantulajdonnal rendelkező gazdálkodó szervezet ingatlanjai forgalmi értékének olyan hányadát, amilyen hányadban a megszerzett társaság az ingatlantulajdonnal rendelkező gazdálkodó szervezetnek tulajdonosa. Az előbbiek szerint meghatározott forgalmi értékből kiindulva az illeték alapját akként kapjuk meg, ha a forgalmi értéknek olyan arányát vesszük, amilyen arányban a vagyonszerző a megszerzett társaságnak a tulajdonosává válik. Ha a vagyonszerző a megszerzett gazdálkodó szervezet vagyoni betéteit részletekben szerezte, úgy az illeték alapja tovább csökkenthető azon vagyoni betétekre (részekre) eső arányos forgalmi értékkel, amely vagyoni betéteket a vagyonszerző 5 évnél régebben szerzett, illetve 5 éven belül illetékfizetés mellett vagy illetékmentesen szerzett.

A” társaság ingatlanjainak forgalmi értéke 3 millió Ft. „B” társaság ingatlanjainak forgalmi értéke 5 millió Ft. „A” társaság „B” társaságban fennálló tulajdoni részesedése 80 %. „A” társaság „B” társaságon keresztül belföldi ingatlanvagyonnal rendelkező társaságnak minősül. „C” társaság, mint vagyonszerző „A” társaságban 80 %-os tulajdoni részesedéssel rendelkezik, amely részesedésszerzésre tekintettel 2022-ben illetéket fizetett. „C” társaság 2024-ben megszerzi az „A” társaság további, 10 %-os részesedését (így összesen a „C” társaság 90 %-ban lesz tulajdonosa az „A” társaságnak). A példa szempontjából nincs más olyan kapcsolt vállalkozása „C” társaságnak, amely részesedéssel rendelkezne „A” társaságban. A forgalmi érték ebben az esetben 7 millió Ft (3 millió Ft + 5 millió Ft * 80 %) lesz, az illeték alapja pedig 700 ezer Ft (7 millió Ft * 90 % – 7 millió Ft * 80 %).

A vagyonszerzőnek a belföldi ingatlanvagyonnal rendelkező társaságban megvalósuló, önállóan vagy kapcsolt vállalkozásaival együttesen legalább 75 %-os részesedésszerzését be kell jelentenie az adóhatóság felé az adásvételi szerződés megkötését követő 30 napon belül. A bejelentésben a vagyonszerzőnek azokról a kapcsolt vállalkozásokról is adatot kell szolgáltatniuk, amely kapcsolt vállalkozások a megszerzett gazdálkodó szervezetben további vagyoni betétekkel rendelkeznek.

Nem kell az előbbiek szerinti, illeték alapjára vonatkozó számításokat elvégezni, amennyiben a részesedés szerzése az illeték rendszerében illetékmentesen kezelhető. A szabályozás szerint mentes a visszterhes vagyonátruházási illeték alól a belföldi ingatlanvagyonnal rendelkező társaságban fennálló vagyoni betétnek olyan társaságok közötti átruházása, amely társaságok a társasági adóról szóló törvény értelmében kapcsolt vállalkozásoknak minősülnek. A szabályozás értelmében az illetékmentesség alkalmazhatóságához elegendő a kapcsolt vállalkozási viszony fennállása, nem szükséges hozzá az, hogy az érintett társaságok egyébként a társasági adó hatálya alá tartozzanak.

Amennyiben ugyanakkor a vagyonszerző külföldi, úgy az illetékmentesség alkalmazhatóságához arról is nyilatkoznia kell (praktikusan a jogügyet adóhatóság felé történő bejelentésekor használt adatlapon), hogy az általa az adóévre fizetendő társasági adónak megfelelő adó és az adóalap százalékban kifejezett hányadosa eléri a 9 százalékot (nulla vagy negatív eredmény és adóalap esetén az adó mértéke eléri a 9 %-ot). Ha tehát az adásvételben érintett külföldi társaságok kapcsolt vállalkozásnak minősülnek, és az adásvétel tárgya belföldi ingatlanvagyonnal rendelkező társaság, úgy a jogügylet kapcsán illetékmentesség alkalmazható, amennyiben a vagyonszerző az illetősége szerinti államban fizetendő, társasági adóval egy tekintet alá eső adóra vonatkozó nyilatkozatot is megteszi. Az adott ügyletet, azaz a vagyonszerzést annak illetékmentességétől függetlenül be kell jelenteni az adóhatóság felé.

A cikk szerzője Rácz Gábor, az Ecovis Tax Solution munkatársa. Az Ecovis az Adó Online szakmai partnere. További blogbejegyzések: Ecovis Tax Blog.