Növekvő transzferár terhek és kockázatok 2023-ban – 1. rész

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A kapcsolt vállalkozások között alkalmazott elszámoló árak vizsgálatával kapcsolatban számos új szabályozás lépett életbe a 2022. év folyamán. A háromrészes cikksorozat keretében ezen új szabályok és iránymutatások főbb elemeit mutatjuk be.

Az első részben az új szabályozás alapján kiszabható mulasztási bírságok és adóbírságok megnövekedett kockázatát emeljük ki, míg a második és harmadik részben az új adatszolgáltatással kapcsolatos sajátosságok és az egyéb részletszabályok kerülnek bemutatásra.

A transzferár dokumentációval kapcsolatos megnövekedett kockázatok – Mulasztási bírság

A korábbi évekhez képest számos ponton szigorodott a transzferár dokumentációk elkészítésével és a kapcsolt felek közötti árképzés vizsgálatával kapcsolatos szabályozás, így az adóhatóság is egyrészt könnyebben, másrészt nagyobb mértékben tud kiszabni a transzferár képzéssel kapcsolatos mulasztási bírságokat és adóbírságokat.

A mulasztási bírságokra vonatkozó szabályozás az adózás rendjéről szóló 2017. évi CL. törvény 230. § (1) bekezdésében található, amely így szól:

„Az adózó a szokásos piaci ár meghatározásával, valamint az ellenőrzött külföldi társaságokkal folytatott jogügyletekkel összefüggő nyilvántartási kötelezettségének megsértése, illetve e nyilvántartással összefüggő iratmegőrzési kötelezettségének megsértése esetén nyilvántartásonként (összevont nyilvántartásonként) ötmillió forintig terjedő, ismételt jogsértés esetén nyilvántartásonként (összevont nyilvántartásonként) tízmillió forintig terjedő mulasztási bírsággal sújtható.”

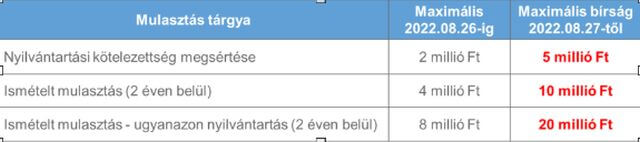

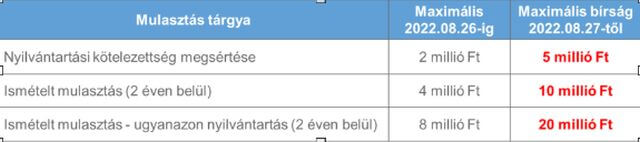

Kiemeljük, hogy a jelenlegi szabályozást megelőzően a mulasztási bírság összege nyilvántartásonként kettőmillió forint volt, így látható, hogy a jogalkotó jelentős emelést hajtott végre a mulasztási bírság összegében, amelyet az alábbi ábrán is szemléltetünk.

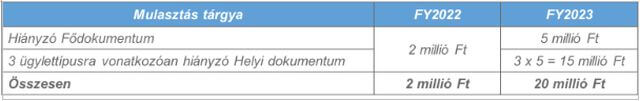

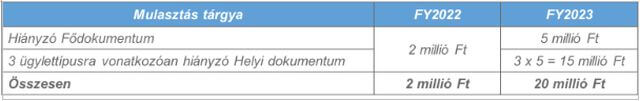

Emellett azt is kiemeljük, hogy a szokásos piaci ár meghatározásával összefüggő nyilvántartási kötelezettségről szóló 32/2017. (X. 18.) NGM rendeletben megváltozott a transzferár nyilvántartás definíciója is, míg a korábbiakban a nyilvántartás a Fődokumentumból és a Helyi dokumentumból állt, mostantól nyilvántartásokról, Fődokumentumról és ellenőrzött ügyletenként / összevont ügyletenként készített Helyi dokumentumokról beszélhetünk.

Ennek következtében a kiszabható mulasztási bírság összege is többszöröződhet a hiányzó nyilvántartások számával arányosan, ehhez kapcsolódóan tartalmaz egy példát az alábbi táblázat.

Kiemeljük ugyanakkor azt, hogy az adózás rendjéről szóló 2017. évi CL. törvény 274/N. § (átmeneti rendelkezés) alapján a megemelt bírságtételek a 2022.08.26 után kezdődő adóévekre készült nyilvántartásokra alkalmazhatók.

A transzferár dokumentációval kapcsolatos megnövekedett kockázatok – Adóbírság

A transzferárazással kapcsolatban kiszabható adóbírságok kapcsán is szigorodó szabályozást és újabb potenciális kockázatokat azonosíthatunk, ezek közül két lényeges változást emelünk ki, az alábbiak szerint.

A társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 18. § (9) bekezdése alapján:

„Ha az adózó a (2) bekezdésben meghatározott módszerek alkalmazásakor az összehasonlítható termékre, szolgáltatásra vagy vállalkozásra vonatkozó nyilvános vagy az adóhatóság által ellenőrizhető adatbázisban tárolt vagy egyéb forrásból elérhető, nyilvánosan hozzáférhető vagy az adóhatóság által ellenőrizhető adatokat vesz figyelembe, akkor azon középső tartomány alkalmazásával, amelybe a minta elemeinek fele esik (interkvartilis tartomány) további szűkítést végez.”

Az elmúlt 3-4 évben sorozatos szakmai viták bontakoztak ki az adóhatóság és a Pénzügyminisztérium képviselői, valamint a szakmában dolgozó tanácsadók között azzal kapcsolatban, hogy az interkvartilis tartomány segítségével elvégzett statisztikai szűkítés szakmailag mennyire indokolható és mennyire várható el az adózóktól minden egyes külső adatforrás alkalmazása során. Habár a szakmai egyeztetések nem végződtek megnyugtató, minden fél számára elfogadható eredménnyel, a jogalkotó oldaláról megszületett az a döntés, hogy valamennyi, külső adatforráson alapuló gazdasági elemzés esetén kötelező az interkvartilis szűkítés elvégzése.

Értelemszerűen ez számos esetben vezethet olyan eredményre, hogy pl. ha egy gazdasági elemzés alapján a 2021. évben azt a megállapítást tehettük, hogy az adózó által alkalmazott árak szokásos piaci árak, úgy a 2022. évben már azonos elemzési módszertan, adatforrás és árképzés mellett azt a következtetést kell meghoznunk, hogy az alkalmazott árak az (interkvartilis tartománnyal szűkített) szokásos piaci ársávon kívül találhatóak.

A második lényeges változást a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény 18. § (12) bekezdése tartalmazza, az alábbiak szerint:

„Amennyiben az adózó által alkalmazott ellenérték a szokásos piaci tartományon kívül esik, az (1) bekezdés a) és b) pontja alkalmazása során szokásos piaci árként a szokásos piaci tartomány azon középső értékét, amelynél az adatok legfeljebb fele kisebb és legfeljebb fele nagyobb (medián) kell figyelembe venni, kivéve, ha az adózó igazolja, hogy a szokásos piaci tartományon belül egy a mediántól eltérő érték felel meg a legjobban a vizsgált ügyletnek, amely esetben szokásos piaci árként a medián helyett ezt az értéket kell figyelembe venni.”

A fenti jogszabályhely alapján látható, hogy míg korábban az adózó a szokásos piaci ártartomány bármely pontjára kiigazíthatta az adóalapját (jellemzően annak az alsó vagy a felső szélsőértékére), úgy a jövőben ilyen esetekben már átkerül az adózóra a bizonyítási teher azzal kapcsolatban, hogy az általa választott (mediántól eltérő) kiigazítási pontot mi alapján választotta, az miért felel meg jobban a vizsgált ügyletnek, mint a medián. Az adóhatóság pedig akár az adózó érvelését elutasítva kötelezheti is az adózót a medián értéknek megfelelő kiigazításra a fenti jogszabályhely alapján.

A medián értékre történő kiigazítással kapcsolatos többlet adóteher kockázatát jól példázza az alábbi táblázat:

A fentieket összefoglalva elmondható, hogy jelentősen megemelkedett a transzferár dokumentálás során felmerülő mulasztási- és adóbírságok kockázata az adózók számára a 2022-2023. évektől kezdődően.

A cikk szerzője Szabó Rudolf, a Niveus Consulting Group transzferár tanácsadási üzletágának szenior menedzsere.