Transzferár dokumentáció készítése – 3/1. rész

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A transzferár dokumentáció elkészítése még napjainkban is kihívást jelentő feladat. Bár a transzferár szabályozás több évtizede létezik Magyarországon, a transzferár nyilvántartási rendszer az elmúlt években jelentősen átalakult. A megváltozott előírások mellett a hazai és nemzetközi szervezetek egyre több és komplexebb tartalmú iránymutatást készítettek elő és hoztak nyilvánosságra, melyek a különböző transzferárazási témakörökre igyekeznek eligazítást, támpontokat biztosítani. Az adóhatósági ellenőrzési gyakorlat és a bírósági esetek számos olyan valós helyzetre irányítják rá a figyelmet, melyekből folyamatosan lehet tanulni és újabb jogszabályokat alkotni. Cikksorozatunkban a transzferár dokumentáció elkészítéséhez biztosítunk gyakorlati tudnivalókat.

Számos okból merülhet fel egy társaságnál az igény, hogy transzferár nyilvántartás készítésével szakértőt bízzon meg. Cikksorozatunk első részében bemutattuk, hogy milyen részleteket szükséges a társaságnak megvizsgálnia (saját maga által vagy igénybe véve külső segítséget, konzultációt is ehhez) egy pontos és korrekt ajánlatkérés előfeltételeként. Az alábbiakban felidézzük, melyek voltak ezek a részletek:

- Transzferár nyilvántartás készítési kötelezettség vizsgálata (középvállalati és nagyvállalati méretbe tartozik-e a vállalatcsoport)

- Kapcsolt vállalkozások beazonosítása, velük megvalósult különféle tranzakciók, szerződések adatainak listázása (cégnév, tranzakció típusa, szerződés megnevezése, kelte, hatálya, ügylet értéke → ügyleti táblázat vagy más néven tranzakciós leltár elkészítése az adott évre)

- Transzferár dokumentáció készítési kötelezettség alá eső tranzakciók meghatározása (mentességi és összevonási szabályok vizsgálata)

- Minden kapcsolt vállalati ügylet tekintetében teljesítésre került-e a szokásos piaci ár elve és a NAV bejelentés – függetlenül a dokumentáció készítési kötelezettségtől

Cikksorozatunk második részében végig vezettük az Olvasót az ajánlatkérési és döntéshozatali folyamat kihívásain és javaslatokat fogalmaztunk meg a transzferárazási partner sikeres kiválasztásához. A folyamat lépései:

- Ajánlatkérés előkészítése – tranzakciós leltár (lásd fentebb) elkészítése, ajánlat tartalmának meghatározása

- Ajánlatkérési folyamat – ajánlás kérése pozitív tapasztalatok alapján, ajánlatkérésben rögzítendő elemek, határidők, díjazások, garanciák

- Döntéshozatali folyamat – összehasonlítási szempontok, árak összevetése, minőségi tényezők, javaslatok a komplex értékeléshez

Cikksorozatunk harmadik részében áttekintjük, mire szolgál a transzferár nyilvántartás, mi a lényege és mit kell tartalmaznia. Ez egy rendhagyó rész, mivel további két alpontra bontottuk, a szélesebb rálátás biztosítása érdekében.

Cikksorozatunk harmadik részében áttekintjük, mire szolgál a transzferár nyilvántartás, mi a lényege és mit kell tartalmaznia. Ez egy rendhagyó rész, mivel további két alpontra bontottuk, a szélesebb rálátás biztosítása érdekében.

A magyarországi transzferár dokumentáció kötelező tartalmi elemeit egy jogszabályi előírás részletesen megfogalmazza, ez az ún. „Transzferár rendelet” (32/2017. NGM rendelet). A rendelet értelmezéséhez az Adóhatóság is közzétett tájékoztatókat a honlapján, melyek további segítségül szolgálnak a kötelezettség teljesítéséhez.

Jelen cikkünkben terjedelmi okból sem soroljuk fel a kötelező tartalmi elemeket, sokkal inkább szeretnénk rávilágítani a transzferár dokumentáció gyakorlati lényegére.

A dokumentáció célja a vállalat működését, profitabilitását és ez által adófizetését jelentősen befolyásoló csoporton belüli tranzakciók bemutatása és tesztelése. Gyakorlatilag az Adóhatóság arra kíváncsi, hogy a cégcsoporton belüli tranzakciók (kapcsolt vállalkozásokkal megvalósult ügyletek, szerződések) milyen hatással vannak a vállalkozás működésén keresztül az adóalapra.

A közös tulajdonos vagy közös ügyvezetés miatt eltérő feltételekkel és árazással kerülhetnek megkötésre a kapcsolt ügyletek, mint a független, azaz csoporton kívüli ügyletek. Ez az összehasonlítás képezi a transzferár nyilvántartás alapját.

Amennyiben eltérés mutatkozik, (tehát a kapcsolt vállalati tranzakciók nem a szokásos piaci ár elve mentén kerültek megkötésre) úgy számszerűsíteni szükséges a különbséget, amivel az adózónak az adóalapját korrigálnia kell. Az adóalap növelése kötelező, de a csökkentés különféle feltételekhez kötött.

Összefoglalva: ha a gazdasági esemény árazása (transzferára) eltér a szokásos piaci ártól, az adózónak kiigazítást kell eszközölnie az adóalapja tekintetében (ez jelentheti a társasági adót, helyi iparűzési adót, innovációs járulékot, általános forgalmi adót, kisvállalati adót stb.).

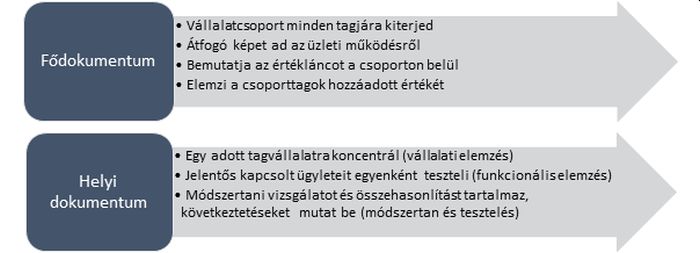

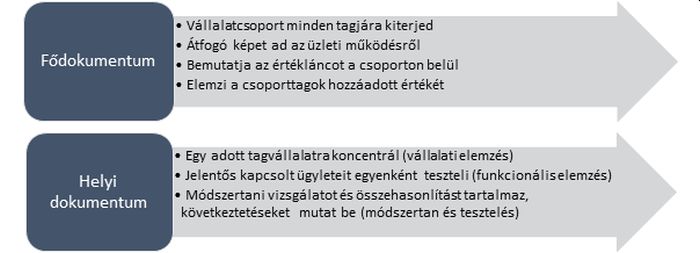

A transzferár dokumentáció (helyi- és fődokumentum együttesen) egy komplex képet kíván megmutatni a vállalatcsoport működéséről, illetve az adott vállalatot érintő egyes ügyletek szokásos piaci ár-megfelelőségéről.

A teljes vállalatcsoportot és annak működését, valamint egyes területeket (üzletágak, főbb termékek, szolgáltatások és piacok, belső együttműködések, pénzügyek stb.) a fődokumentum mutatja be. Az adott (vizsgált) vállalatot és az őt érintő jelentősebb (Magyarországon 50 millió forint feletti) ügyleteket és azok transzferár bizonyítását a helyi dokumentum elemzi.

A következőkben a fenti három fő témakör köré építjük fel a transzferár nyilvántartás helyi dokumentumának tartalmát.

I. Vállalati elemzés

A cél, bemutatni azt a folyamatot, aminek a mentén vizsgálódva az Adóhatóság megismerheti a vállalatot, annak belső működését és a külső piaci körülményeket, iparágat és versenyhelyzetet, rálátást kaphat a csoporton belüli jelentősebb ügyletekre (szerződéses feltételekre) és azokat el tudja helyezni a vizsgált vállalkozás profitjára való hatásának szempontjából.

Például, ha egy magyar vállalat működésének lényegi eleme, hogy az osztrák anyavállalata által gyártott termékeket kizárólagos hazai forgalmazóként értékesíti magyar független vevőknek, akkor elmondható, hogy a termékeken elért bruttó árrés és nettó haszon alapvetően függ attól, hogy az osztrák anyavállalat milyen áron értékesíti a termékeket a magyar leányvállalatnak (ez a transzferár).

II. Funkcionális elemzés

A dokumentáció ezen pontján eljutunk a funkcionális elemzésig, mely a transzferár nyilvántartás központi eleme. A funkcionális elemzés azt vizsgálja meg, hogy az adott csoporton belüli tranzakciókban résztvevő kapcsolt vállalkozások az vizsgált ügyletek során külön-külön, és az általános működésük során is:

- milyen feladatokat, funkciókat látnak el

- milyen erőforrásokkal rendelkeznek

- milyen kockázatokat hordoznak, illetve vállalnak.

A funkcionális elemzés egyik eredménye az ún. „karakterizáció”, ami egyfajta csoportosítását jelenti a vállalatoknak, ami a felelősség – funkció – profit hármasát illeti.

Általánosságban elmondható, hogy ha egy vállalat minél több feladatot lát el saját maga és a kockázatok minél magasabb szintjét hordozza, a kockázatok kezelése és ellenőrzése saját kezében van, akkor az elvárható profit annál szélsőségesebb lehet. Hiszen, ha a vállalat saját maga dönt a főbb kérdésekben és kevéssé kitett a vállalatcsoport többi tagjának, akkor vélhetően nem a csoporton belüli ügyletek árazásától függ a jövedelme, hanem a saját döntéseitől és a piaci hatásoktól (így a karakterizáció szempontjából a vállalat lehet teljes kockázatú gyártó, teljes kockázatú disztribútor, teljes kockázatú szolgáltató).

Amennyiben egy vállalat kezében kevesebb döntési jogkör összpontosul, több funkció és kockázat csoportosul kapcsolt vállalkozásokhoz helyette, akkor elmondható, hogy a funkcionalitása kevésbé összetett és kevesebb kockázatot hordoz, de cserébe sokkal inkább kitett a csoport többi tagjának, illetve azok vezetőinek a döntéseinek és azok következményeinek. Saját maga ez által kevésbé tudja kontrollálni a kockázatait, a belső működését, illetve a piaci hatásokat (karakterizáció szempontjából lehet korlátozott kockázatú gyártó – licence gyártó, szerződéses gyártó, bérgyártó, korlátozott kockázatú disztribútor – bizományos, ügynöki nagykereskedő, korlátozott kockázatú szolgáltató). Ilyen esetben transzferár szempontból akár kisebb mértékű, de stabil profit várható el. Általánosságban elmondható, hogy korlátozott kockázatú entitásnál egy bizonyos szint alatti jövedelmezőség, illetve veszteség nem minősül szokásos piaci jövedelmezőségnek – és bizonyos, hogy kihívást jelent annak a magyarázata, ha az adózó mégis úgy véli, hogy a veszteség elfogadható egy ilyen helyzetben.

III. Módszertan és tesztelés

A dokumentáció harmadik fajsúlyos része a transzferár, azaz a kapcsolt vállalati ár tesztelésére, vizsgálatára alkalmazható módszer (vagy módszerek) beazonosítása, majd a módszer alkalmazásához szükséges és az összehasonlíthatóság alapját képező inputok, források megtalálása (akár belső, akár külső adatokról, adatbázis benchmark elemzésekről legyen szó), majd ez alapján a következtetés levonása: az alkalmazott transzferár megfelel-e a szokásos piaci ár elvének vagy sem.

A fődokumentum szerepéről, jelentőségéről, valamint arról, hogyan kapcsolódik a helyi dokumentumhoz és hogyan képeznek együtt egységes egészet, cikksorozatunk következő részében lesz szó.

A cikk szerzői Lakatos Zsuzsa (transzferár- és okleveles nemzetközi adószakértő) és Hadi Gábor (transzferár tanácsadó); mindketten a Tax Revolutions Kft. munkatársai.

A cikk szerzői Lakatos Zsuzsa (transzferár- és okleveles nemzetközi adószakértő) és Hadi Gábor (transzferár tanácsadó); mindketten a Tax Revolutions Kft. munkatársai.

A cikk szerzői Lakatos Zsuzsa (transzferár- és okleveles nemzetközi adószakértő) és Hadi Gábor (transzferár tanácsadó); mindketten a

A cikk szerzői Lakatos Zsuzsa (transzferár- és okleveles nemzetközi adószakértő) és Hadi Gábor (transzferár tanácsadó); mindketten a