Vegyesen teljesít a globális bankszektor

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

Egy évtizeddel a pénzügyi válságot követően a bankszektor egyre biztosabb talajt érezhet a lába alatt. A nyugodtabb időszakot az ügyfélélmény fejlesztésére és a működési hatékonyság javítására kellene felhasználniuk a bankoknak – derül ki a Deloitte Center for Financial Services 2019-es kitekintéséből, amely a nemzetközi bankszektor és a tőkepiacok folyamatait vizsgálta, olvasható a cég közleményében.

Pénzügyi eredmények – Nyugodtabb vízeken vegyes teljesítmény

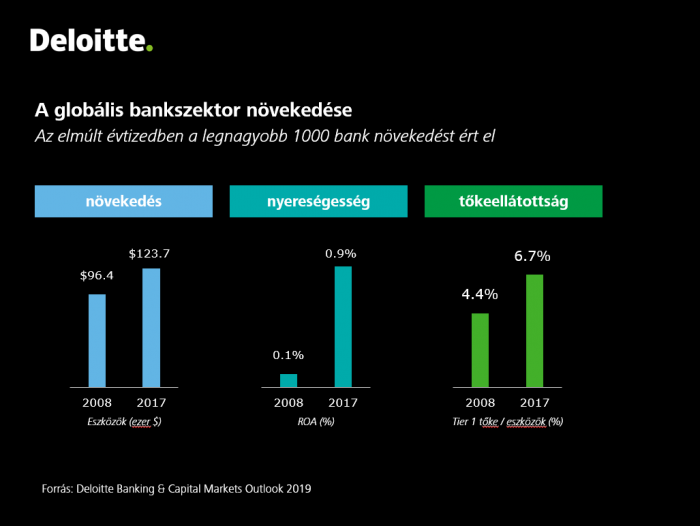

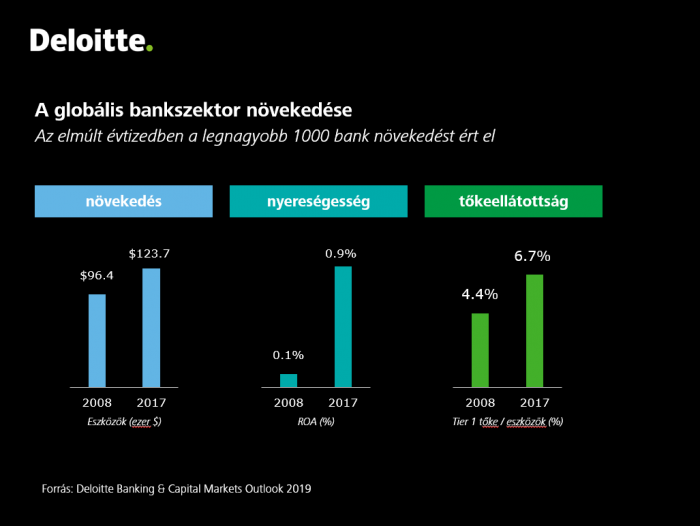

A globális bankrendszer nem csak nagyobb és nyereségesebb, de ellenállóbb is, mint az elmúlt tíz évben bármikor. A világ 1000 legnagyobb bankjának az összeszközértéke 2018-ban 124 billió $, az eszközarányos megtérülés (ROA) 0,9 százalék, az elsőrendű alapvető (Tier 1) tőkemutató 6,7 százalék volt. Mindegyik érték jelentősen magasabb, mint 2008-ban volt.

A bankok sikerességének foka azonban földrajzi piaconként eltérő volt. Az amerikai bankszektor 11,8 százalékos tőkearányos nyeresége (ROE, 2017) és hatékonysági mutatói is a válság utáni csúcson vannak. A kínai bankok előretörését mi sem jelzi jobban, mint hogy a világ 4 legnagyobb mérlegfőösszegű bankja kínai, pedig tíz évvel ezelőtt a Top 10-ben nem volt egy sem ebből az országból. Ráadásul ez idáig a legnagyobb kínai bankok profitabilitása is kiemelkedő, 2017-es ROE-juk 15,3 százalék.

Európában vegyes a kép. A 2007-ben legnagyobb öt szereplő profitja 10 év alatt 60 milliárd dollárról 18 milliárd dollárra, az egykori 30 százalékára olvadt. Strukturális hiányosságokkal, többletkapacitással, alacsony/negatív kamatlábakkal küszködve az európai bankoknak 8,6 százalékos tőkemegtérülése volt 2017-ben. Különösen ehhez képest mondható, hogy a magyar bankszektor jól teljesít. A szektor több veszteséges év után 2017-ben 15 százalékos ROE-t ért el, és a következő évek még jobbak lehetnek.

Információs technológia – A szimfonikus vállalat megteremtése

A 2018-as kitekintés vezető témája a technológiai vezetők, a CIO-k előtt álló kihívások voltak, azaz a rendszerek, szoftverek, platformok és interfészek kavalkádja. Ez a téma változatlanul aktuális. A bankok sikeressége a digitális transzformációban végső soron azon fog múlni, hogy a stratégiájuk, működési megoldásaik és technológiájuk miként dolgozik egy irányba, az üzletágakat összefogva.

Szimfonikus vállalatként gondolunk arra a bankra, ahol a különböző technológiák és megoldások egységbe olvasztva teremtenek értéket, éppúgy, mint egy szimfonikus zenekar 21 hangszere teszi. Persze egy bank ritkán ússza meg mindössze ennyi informatikai rendszerrel.

A kiemelkedő hangzás biztosításához a core infrastruktúra elemeinek modernizálása, a data management rendbetétele, a mesterséges intelligenciával és felhő megoldásokkal való kísérletezés lesznek a sláger témák 2019-ben.

Tehetséggondozás – Megtanulni tanulni

A bankoknak új megközelítésre van szüksége, hogy elkezdjék a felkészülést a munka természetének megváltozásához. Az automatizáció immár többet jelent majd, mind a rutin feladatok kiváltása és költségcsökkentés. Egyre nagyobb szerepe lesz az ügyfélélmény teremtésben és lehetővé teszi, hogy az emberi munkában a problémamegoldás és kreativitás legyen hangsúlyosabb.

Fokozatosan felértékelődnek olyan relatív iparág független tudások, mint az ügyfélút tervezés vagy a változás menedzsment. Ahogy a manuális munkát a gépek veszik át, egyre nagyobb versenyelőnyt jelent majd a gyors alkalmazkodási képesség és folyamatos tanulásra való nyitottság. Olyan képességek értékelődnek majd fel, mint a kreativitás, ítélőképesség, meggyőző erő, döntési képesség, empátia. A munkahelyi környezetnek is a gyorsabb tanulást kell szolgálnia. A funkciókat átfogó, adott projekt leszállítására fókuszáló kisebb és átmenetibb teamek lesznek jellemzők.

Mindeközben egyre szorosabbra fűződik a bankok, fintech cégek és a nagy technológiai vállalatok kapcsolata. A fintech cégek egyre kevésbé tűnnek civakodó ellenfeleknek, sokkal inkább az együttműködés lesz a norma. A bankoknak általában szükségük van a technológiai óriások szolgáltatásaira, számos techcégnek pedig a bankszektor fontos bevételi forrás marad.

Tavaly a tanulmány szerzői arra biztatták a bankokat, hogy gyorsítsák fel átalakulásukat, különösen a digitális átalakulást. Számos bank intenzíven dolgozik ebbe az irányba. Az idei tanulmány fő üzenete, hogy a digitalizáció nem csak a technológiai tudás erősítését jelenti. A bankoknak továbbra is az ügyfelekre kell koncentrálniuk, tovább kell építeniük a pénzügyi közvetítőként beléjük fektetett bizalmat.

„Valószínűleg nem lesz alkalmasabb idő a transzformáció felgyorsítására, mint az elkövetkező időszak. A gazdasági környezet kedvezőbb, mint bármikor az elmúlt évtizedben. A szabályozói környezet nem lesz szigorúbb. Végül pedig az átalakulást elősegítő technológiák nem csak hatékonyabbak, de jobban hozzáférhetők, könnyebben bevezethetők és gazdaságosabbak is, mint korábban” – mondta Schenk Tamás, a Deloitte üzletviteli tanácsadási üzletágának partnere.

A tanulmányról részletesen itt olvashat.