GLOBE-adatlap tervezet

A globális minimumadóval érintetteknek be kell jelenteniük kiegészítő adóalanyiságukat, a vállalatcsoport tagjairól pedig adatot kell szolgáltatniuk. – tudható meg a NAV-Figyelőből.

Kapcsolódó termékek: Adózási kiadványok, Adó Jogtár demo

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

2015. július 5-i hatállyal változott a reklámadó szabályozása: elsősorban az értékhatárok és az adómértékek változtak, de számos más ponton is észrevehetünk módosításokat. Nagyon fontos elem, hogy a változások egy részét visszamenőleg is lehet alkalmazni, akár a 2014-es évre is, önellenőrzéssel. Cikkünkben összefoglaljuk a reklámadó lényegét és praktikus tanácsokkal szolgálunk.

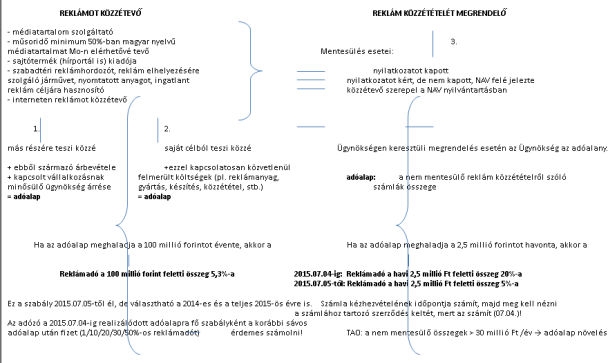

Reklámadó alanya alapvetően háromféle módon lehet egy gazdálkodó (egyéni vállalkozás, társas vállalkozás, egyéb szervezet):

1. reklámot közzétesz más részére vonatkozóan

2. reklámot közzétesz saját célból, saját magára vonatkozóan

3. reklám közzétételét rendeli meg mástól.

Az első csoportba gyakorlatilag azok a gazdálkodók tartoznak, akik árbevételt realizálnak reklám közzétételéből. A második csoportba azok sorolhatóak, akik saját felületeiken reklámozzák magukat. A harmadik csoport – ez talán a legszélesebb kör – azok a gazdálkodók, akik reklám közzétételét rendelik meg mástól.

Példák a reklámadó alanyok csoportjaira és kötelezettségeire

1. Reklámot közzétevők: rádió és televízió-csatorna tulajdonosok, saját ingatlanon, járművön felületet reklám céljára bérbeadók, kiadók (pl. magazinok, újságok, egyéb lapok, és kiadványok), internetes oldal tulajdonosok (pl. blog, saját weboldal, hírmagazin), hírlevélben fizetett reklám kiküldését vállaló cégek, szabadtéri reklámhordozó-tulajdonosok, stb.

Az ő esetükben az adóalap a reklám közzétételéből származó adóévi nettó árbevétel, ezt az összeget azonban még egy tétellel növelni kell: ha az adóalanynak van olyan kapcsolt vállalkozásnak (Számviteli törvény szerinti definíció) minősülő reklámügynöksége, aki jogosult arra, hogy az adóalany média felületeit értékesítse, akkor az ügynökség árrését is hozzá kell adni az adóalany árbevételéhez.

Itt megjelenik a törvényben néhány kivétel, amely arról szól, hogy a sportszövetségeknek, vagy azok tagszervezeteként működő sportszervezeteknek, sportiskoláknak vagy utánpótlás-nevelés fejlesztését végző alapítványoknak a reklám közzétételéből származó árbevétele nem reklámadó köteles. Az érintetteknek a törvény 2.§. 3. bekezdését javasolt tanulmányozni.

Mindenki, aki ebbe a csoportba tartozik, köteles a reklám közzétételének ellenértékéről szóló számlán vagy számviteli bizonylaton vagy más okiraton (szerződésben) nyilatkozni arról, hogy az adókötelezettség őt terheli és az adóbevallási, adófizetési kötelezettségének eleget tesz, vagy arról a tényről, hogy az adóévben, reklám közzététele után adófizetési kötelezettség nem terheli.

A nyilatkozattételi kötelezettség kikerülhető, ha a reklámközzétevő szerepel a NAV nyilvántartásában (törvény 7/A.§-ban foglaltak szerint).

Adó Jogtár Plusz Ingyenes próbalehetőség |

|---|

|

Adó, tb és számvitel témák joganyagai, szakértői magyarázatok, számítási példák, gyorskereső, cégeditor, változásmutató – most egy hónapig ingyenesen! |

2. Reklámot saját célra közzétevők (saját reklám): saját média felületen, saját internetes felületen (pl. weboldalon, blogon, facebook oldalon, stb.), saját ingatlanon, járművön vagy szabadtéri reklámhordozón (pl. plakáton) közzétett saját reklám, szóróanyagok, reklámajándékok.

Ebben az esetben az adóalap reklám közzétételével kapcsolatosan közvetlenül felmerült, kizárólagosan a reklámhoz hozzárendelhető költség (készítés, gyártás, nyomdai szolgáltatás, szórólapok kihordása, terítése, reklámanyag megtervezése, weboldal készítése, stb.). Célszerű ezeket a költségeket rögtön a könyvelésben elkülöníteni vagy egy önálló analitikus nyilvántartást vezetni róluk.

3. Reklám közzétételét megrendelők: azok a gazdálkodók, akik saját részükre rendelik meg az 1. pontbeli adóalanyoktól a reklám közzétételi szolgáltatásokat, pl. hirdetési felületet vásárolnak, kiadványokban jelennek meg, internetes hirdetésre költenek (pl. Google Adwords, Facebook, stb.)

Mire kell figyelniük ezeknek a gazdálkodóknak? Először is arra, hogy a megrendelt szolgáltatásokhoz álljon rendelkezésre az 1. pontban már bemutatott nyilatkozata a reklám közzétevőnek. Ha nincs ilyen nyilatkozat sem a számlán, sem egyéb bizonylaton vagy szerződésben, akkor azt kérni kell a szolgáltatótól, és ezt a tényt tudni kell hitelt érdemlően bizonyítani. Ez még sajnos nem elegendő, mert ha 10 munkanapon belül sem érkezik meg a nyilatkozat, akkor ezt a tényt, a közzétevő személyét és a közzététel ellenértékét be kell jelenteni a NAV-hoz. Ha ez a bejelentés megtörtént, akkor nem probléma, hogy nincs nyilatkozat. Még egy lehetősége van a gazdálkodónak, ha nincs nyilatkozata: akkor ellenőrizheti a szolgáltatót a NAV reklám közzétevőkről szóló internetes nyilvántartásában, és ha a megrendelés időpontjában ott szerepel a szolgáltató, akkor megint nem gond a nyilatkozat hiánya. Figyelem: ezt már a megrendelés időpontjában ellenőrizni kell és valamilyen módon (pl. képernyőkép lementésével, nyomtatással) igazolni is jó, ha tudjuk.

Amennyiben a fentiek nem teljesülnek és nincs nyilatkozatunk, NAV bejelentésünk és a szolgáltató sem szerepelt a megrendeléskor a NAV nyilvántartásban, akkor az ezzel érintett számlákat havonta összesíteni kell (a számla kézhezvétele számít), és ez lesz az adóalap.

Amennyiben a reklámot ügynökségen keresztül rendeljük meg, akkor az ügynökség válik a reklámadó alanyává és elvileg nem szükséges tőle beszerezni a nyilatkozatot, de legyünk résen és inkább kérjük az ügynökségtől is a nyilatkozatot, és ellenőrizzük le a NAV nyilvántartásában.

A számvitel nagy kézikönyve 2015 |

|---|

|

Részletezi az év közbeni és év végi számviteli teendőket; tippeket ad a jogszabályok kreatív alkalmazásához, egy-egy feladat alternatív megoldásához; számos ábrát, példát, összefoglaló táblázatot tartalmaz A könyv áráért most megkapja az 57 számviteli eset megoldása c. kiadványt |

Ne felejtsük el megvizsgálni konferenciák és egyéb rendezvények, kiállítások, fesztiválok esetén a felmerülő reklámhordozókat, megvizsgálni a reklámközzétevők személyét, és azonosítani a reklámadó alanyait, ez általában összetett kérdést jelent.

Még egy érdekesség (változás): míg a korábban hatályos jogszabály szerint az összes kapcsolt vállalkozást össze kellett számítani az adóalap meghatározásánál, most már csak a 2014. augusztus 15-ét követően szétválással létrejött kapcsolt vállalkozásokat kell számításba venni.

Mennyi a reklámadó mértéke?

A fentiekben bemutatott 1. és 2. számú esetben a két adóalapot össze kell adni (ha csak az egyik „ágon” reklámadó alany a gazdálkodó, akkor természetesen nincs mit összeadni), és amennyiben az adóalap az adóévben nem éri el a nettó 100 millió forintot, a reklámadó mértéke 0%. Az adóalap 100 millió forintot meghaladó részére pedig 5,3% a reklámadó.

A fenti 3. számú esetben önállóan kell vizsgálni tehát a nem mentesülő számlák értékét havonta, és a havi 2,5 millió forint feletti összegre az adó mértéke 20%, illetve 5%.

Mikor és hogyan kell reklámadót fizetni?

Az 1-2. csoport esetében a reklámadót évente kell bevallani, az adóévet követő 5. hónap utolsó napjáig (jellemzően május 31-ig), a bevallásban a következő időszakra jutó előleget is be kell vallani. Újonnan a reklámadó alanyává váló gazdálkodónak 15 napon belül kell előleget bevallania. Adóelőleget két egyenlő részletben, az adóév 7. hónapjának és 10. hónapjának 20. napjáig kell fizetni. Az adófizetésre kötelezettnek az adóelőleget az adóévi várható fizetendő adó összegére ki kell egészítenie az adóév utolsó hónapjának 20. napjáig és erről bevallást is kell benyújtania.

Átmeneti szabályok:

A Ratv. 11. § (1) bekezdése értelmében a közzétevő – döntése szerint – a módosítás hatálybalépése napját megelőző napig, azaz 2015. július 4-éig kezdődő valamennyi adóévében alkalmazhatja az új adómértékeket. Ez azt jelenti, hogy a közzétevő erre irányuló választása esetén a 2014-es adóévre, a Ratv. 9. § (5) bekezdése szerinti átmeneti adóévre, illetve bármely más „tört időszaki” adóévre figyelembe veheti az új adómértékeket, s így a már benyújtott bevallásában/bevallásaiban megállapított adóalapot, adót önellenőrzéssel helyesbítheti az adózás rendjéről szóló 2003. évi XCII. törvényben foglaltaknak megfelelően.

A 3. csoport esetében amennyiben a megrendelőnek adókötelezettsége keletkezik, akkor a megrendelő havonta, a reklám közzétételéről szóló számla, számviteli bizonylat kézhezvételét követő hónap 20. napjáig köteles az általa megrendelt reklám-közzététel utáni adót összesítve bevallani és megfizetni. Adófizetésre nem kötelezett adóalanynak – amelyik hónapban a reklám közzététel havi összesített ellenértéke a 2,5 millió forintot nem haladja meg – nullás adattartalmú bevallást benyújtania nem kell.

Átmeneti szabályok:

Figyelemmel arra, hogy az adókötelezettséget a reklám megrendelése keletkezteti, a mentesülési feltételek hiányában a megrendelőnek az őt terhelő adó meghatározásakor azt kell vizsgálni, hogy az adott hónapban kézhez vett számlához kapcsolódó reklám – közzététel vonatkozásában mikor kötötték a felek a reklám-közzétételről szóló szerződést. Ha a reklám megrendeléséről szóló szerződés 2014. augusztus 15. és 2015. július 4. között jött létre, úgy a mentesülési feltételek hiányában – a megrendelőt 20%-os mértékű adó terheli. Ha pedig a szerződést a felek 2015. július 5-én vagy azt követően kötötték, akkor az 5%-os mértékű adó az irányadó.

További információk megtalálhatók a NAV információs füzetében és a közleményében.

A cikk szerzője, Lakatos Zsuzsa transzferár- és adószakértő, a Tax Revolutions Kft. ügyvezetője.

A globális minimumadóval érintetteknek be kell jelenteniük kiegészítő adóalanyiságukat, a vállalatcsoport tagjairól pedig adatot kell szolgáltatniuk. – tudható meg a NAV-Figyelőből.

Ismertetjük a jogszabályi hátteret és bemutatunk egy érdekes jogesetet.

Az uniós áfarendszerben az előzetesen felszámított adó levonásának joga feltétlen, teljes és azonnali. Ennek azonban számos korlátja van, illetve, ha a levonható adó összegét érintő változás történik, akkor az eredeti adólevonás módosítása is szükséges lehet. Az Áfa kalauz cikkének célja, hogy az adólevonások korrekciójára vonatkozó uniós szabályok értelmezéséhez nyújtson támpontokat az olvasó számára a vonatkozó ítélkezési gyakorlat tükrében. A közösségi szabályozás rövid ismertetését követően az európai bírósági esetjogban megjelenő alapelveket mutatjuk be, majd a meghatározó jelentőségű döntéseket járjuk körbe, a témában született legfrissebb ítéletekre fókuszálva.

Köszönjük, hogy feliratkozott hírlevelünkre!

Kérem, pipálja be a captchát elküldés előtt

Ha egy másik hírlevélre is fel szeretne iratkozni, vagy nem sikerült a feliratkozás, akkor kérjük frissítse meg a böngészőjében ezt az oldalt (F5)!

Kérem, válasszon egyet hírleveleink közül!