Így számolható el a kiegészítő sportfejlesztési támogatás

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A látvány-csapatsportok támogatásának társasági adókedvezménye kapcsán a 2013/2014-es sportfejlesztési programok támogatásával összefüggésben iktatták be – a társasági adóról és az osztalékadóról szóló 1996. évi LXXXI. törvény [Tao. tv.] 2013.05.19-étől hatályos módosítása következtében – az ún. kiegészítő sportfejlesztési támogatás intézménye.

A szabályozás értelmében az adózó a részére kiállított támogatási igazolásban szereplő összegig [alaptámogatás] a támogatás adóéve és az azt követő 3 adóév adójából adókedvezményt – a köztartozás mentességre, valamint a megítélt látvány-csapatsport támogatás 1 százalékának befizetése mellett – azzal a további kettős feltétellel vehet igénybe, hogy

- az alaptámogatásnak a támogatott szervezet részére történő átutalása mellett a – Tao. tv. 22/C. § (3a) és (3b) bekezdésben meghatározott – kiegészítő sportfejlesztési támogatást az érintett országos sportági szakszövetség, vagy a sportköztestület részére átutalja, valamint

- az előzőek szerinti átutalások megtörténtét – a pénzügyi teljesítésüktől számított 8 napos, jogvesztő határidőn belül – az állami adóhatóság részére bejelenti (2013.07.01-jétől kizárólag a „SPORTBEJ” nyomtatványon).

Kiegészítő sportfejlesztési támogatás:

- – az alaptámogatás 10 vagy 19 százalékos adókulccsal számított értékének legalább 75 százaléka, amelyet a támogató köteles szponzori vagy támogatási szerződés keretében az alaptámogatás adóévében annak a látvány-csapatsport országos sportági szakszövetségnek befizetni, amelynek a sportágát az adókedvezmény alapjául szolgáló támogatásban részesítette, illetve a MOB részére nyújtott alaptámogatás esetén köteles a kiegészítő sportfejlesztési támogatást is ezen sportköztestület részére szponzori vagy támogatási szerződés keretében megfizetni [75 százalékos kiegészítő támogatás];

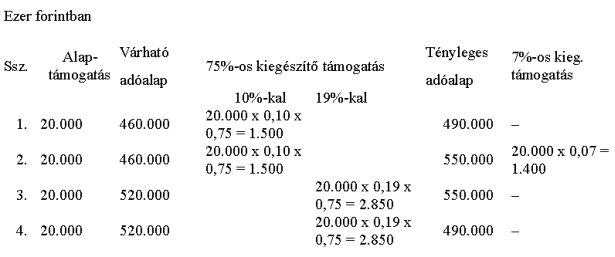

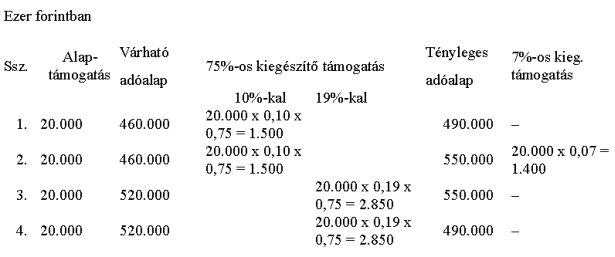

- – amennyiben a 75 százalékos kiegészítő támogatás mértékét az adózó – a várható fizetendő adó alapján – a 10 százalékos társasági adókulcs alapján határozta meg, de a támogatás adóévében a pozitív adóalapja meghaladja az 500 millió forintot, úgy köteles az alaptámogatás legalább 7 százalékát is – a támogatás adóévét követő 90 napon belül – az előzőek szerinti módon kiegészítő sportfejlesztési támogatásként megfizetni [7 százalékos kiegészítő támogatás].

A 10 vagy a 19 százalékos mérték alkalmazásának eldöntéséhez – az alaptámogatás összegétől függetlenül – az adóalap várható összegét kell alapul venni. Ha az adóalap várhatóan meghaladja az 500 millió forintot, akkor az alaptámogatás teljes összegének 19 százaléka, ha a várható adóalap nem több, mint 500 millió forint, akkor az alaptámogatás teljes összegének 10 százaléka képezi a 75 százalékos kiegészítő támogatás alapját.

| 2013. december 5: Adónap |

|

ART, SZJA, ÁFA, JÁRULÉKOK, TAO – Mindent megtudhat a 2014-től hatályos adó- és járulékváltozásokról!

Időpont: 2013. december 5.

Helyszín: Best Western Hotel Hungária, 1074 Budapest Rákóczi út 90.

Program:

- 09.00-10.00 Az adózás rendjéről szóló törvény változásai

- 10.15-11.45 Személyi jövedelemadó változásai

- 13.00-14.00 Járulékok változásai

- 14.00-15.30 Általános forgalmi adó változásai

- 15.45-16.45 Társasági adó változásai

Előadók:

- Dr. Vámosi-Nagy Szabolcs ügyvéd, adószakértő, c. egyetemi tanár ELTE jogi kar

- Dr. Németh Nóra tanácsos, NAV

- Dr. Kovács Ferenc adószakértő

- Sike Olga főosztályvezető-helyettes, NAV

- Széll Zoltánné szakmai főtanácsadó, NAV

További információk és jelentkezés itt

|

Ezen felül a 7 százalékos kiegészítő támogatás megfizetése nem merül fel akkor, ha a támogató 10 százalékkal számolt és tényleges adóalapja nem több 500 millió forintnál, illetve akkor sem, ha a támogató 19 százalékkal számolta a 75 százalékos kiegészítő támogatás összegét. Ez utóbbi esetén azonban, ha a tényleges adóalap nem haladja meg az 500 millió forintot, nincs helye visszarendezésnek, ugyanis a legalább 75 százalék csak az alsó korlátot jelenti.

Néhány példa (Ezer forintban)

A támogatónak a 75 százalékos kiegészítő támogatást az alaptámogatás adóévében, továbbá – felmerülése esetén – a 7 százalékos kiegészítő támogatást az adóévet követő 90 napon belül kell teljesítenie az országos sportági szakszövetség, illetve a sportköztestület által megnyitott, e célt szolgáló elkülönített fizetési számlára történő átutalással. (A támogatási igazolás a kiegészítő sportfejlesztési támogatás összegét nem, csak ezen számla számát tartalmazza.)

A kiegészítő sportfejlesztési támogatás adóévi adózás előtti eredmény terhére – szponzori vagy támogatási szerződés alapján – elszámolt összegével meg kell növelni az adózás előtti eredményt [Tao. tv. 3. számú melléklet A) rész 12. pont].

Szponzori szerződés keretében történő kiegészítő sportfejlesztési támogatás esetén – amikor is a támogató a támogatott szervezet részéről ellenszolgáltatásra jogosult, vagyis a támogatás összege ellenértéknek minősül – a támogatás fejében vállaltak támogatott szervezet által kiállított számla szerinti teljesítéséhez kötődik az elszámolás.

Támogatási szerződés esetén a kiegészítő sportfejlesztési támogatás mindig azon adóév eredményét terheli, amelyben a támogató az átutalást teljesítette, mivel az elszámolás a pénzügyi rendezés adóévéhez kapcsolódik. Így például egy naptári év szerint működő társaságnál a fenti 2. példa szerinti 1.500 EFt – annak 2013. évi átutalása következtében – 2013. évi, az 1.400 EFt – 2014. év első 90 napjában átutalt összege – pedig 2014. évi ráfordítás; ennek megfelelően merül fel a korrekciós tétel alkalmazása is.