Kisokos a diákmunka adózásáról

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

A diák és a foglalkoztató szemszögéből is bemutatja a nyári munkavállalás lehetséges formáit és azok adózási szabályait az Accace írása.

2016. június 8-i keltezéssel a NAV közzétette 72. információs füzetét a diákok foglalkoztatásának alapvető adózási szabályairól.

A tájékoztató a munkát vállaló tanuló oldaláról összegzi a tudnivalókat. Abban igyekszik segítséget nyújtani, hogy a nyári szünidőre munkát vállaló diák ezt milyen formában és milyen várható közterhek mellett teheti meg. Alábbi bejegyzésünkben a munkáltatói terhekkel is kiegészítve vesszük sorra a lehetőségeket.

Alapvető különbség a diákok jogállásával kapcsolatban, hogy a hallgatói jogviszony kezdetétől a diákigazolványra való jogosultság megszűnéséig fennáll az egészségügyi szolgáltatásra való jogosultság. Így vannak olyan lehetőségek is, melyek esetében nem kell az alkalmazás után járulékot fizetni sem a tanulónak sem a munkáltatónak. Figyelemmel kell azonban lenni, hogy ezen esetekben a munkával töltött idő nem számít bele a szolgálati időbe és nem jár pénzbeli ellátás sem (pl. táppénz).

Tanuló foglalkoztatása 5 formában lehetséges:

-

Diákszövetkezeti tagként

-

Munkaviszony

-

Munkavégzésre irányuló egyéb jogviszony (jellemzően megbízási szerződéssel)

-

Egyszerűsített foglalkoztatás

-

Háztartási alkalmazottként.

Bármely jogviszony esetében azonban az első lépés az adóazonosító jel igénylése, amennyiben még nem lenne.

|

Új szolgáltatásokkal bővült az Adó Online:

- díjmentes cikk és szaklap értesítő

- kérdés-válasz szolgáltatásunk kényelmesebb használata

- egyedi szaklap ajánlatok

|

|

Iskolaszövetkezeten keresztüli munkavégzés

Ez a foglalkoztatási forma a legelterjedtebb a tanulók alkalmazása tekintetében. A fizetendő közterhek tekintetében talán van ennél kedvezőbb megoldás is, azonban ez a forma igényli a legkevesebb adminisztrációt a felektől és évek óta kialakult, kiforrt gyakorlata van. A diák nem minősül a Tbj. szerinti biztosítottnak, ezért az iskolaszövetkezet tagjaként végzett munkája tekintetében nem keletkezik járulékfizetési kötelezettség. A munkáért kapott díjazás tekintetében egyedül a 15 százalékos szja kötelezettséggel kell számolni, melyet az iskolaszövetkezet von le.

Így tehát a munkáltatónak csupán a diákszövetkezet számláját kell kifizetnie, egyéb adókötelezettsége nincs, a tanulónak pedig egyedül az éves szja bevallása benyújtására kell figyelnie.

Munkaviszony

Munkaviszonyos alkalmazás esetén az adókötelezettségek semmiben nem térnek el a nem tanulók alkalmazásának esetétől. A munkáért kapott díjazás bérjövedelemnek számít, melyet a nem önálló tevékenységből származó jövedelmekre irányadó szabályok szerint kell elszámolni. A munkáltató köteles megállapítani, levonni, bevallani és megfizetni az szja előleget, mely a jövedelem 15%-a. Hasonlóan, a Tbj. szerint is biztosítottá válik a tanuló, így a kapott munkabér tekintetében minden járulékot meg kell fizetnie, ezzel egy időben azonban jogosultságot szerez valamennyi természetbeni és pénzbeli ellátásra, valamint a nyugdíja számításánál is fegyelembe lehet majd venni. Így tehát 10% nyugdíjjárulékot, 8,5% egészségbiztosítási- és munkaerő-piaci járulékot kell a munkáltatónak megállapítani és levonni a bruttó bérből. A munkáltatónak az adóelőleg-alap számításnál figyelembe vett jövedelem alapulvételével 27% Szocho fizetési kötelezettsége keletkezik, illetve ugyanezen alapra 1,5% szakképzési hozzájárulás fizetési kötelezettség. Érdemes azonban figyelni, mivel számos esetben van lehetősége a munkáltatónak Szocho kedvezményt érvényesíteni, melyek közül talán legvalószínűbb a szakképzettséget nem igénylő munkakör vagy a 25 év alatti munkavállaló után érvényesíthető kedvezmény.

Megbízási szerződés

A megbízási szerződéssel foglalkoztatott tanuló javadalmazására vonatkozó adókötelezettségek sem térnek el az általános szabályoktól. A tanulónak is lehetősége van tételes költségelszámolásra vagy a 10% költségátalány alkalmazására a kapott bevétellel szemben. Ez utóbbi elszámolás nagyobb valószínűséggel fordul elő, mivel a diákok által betöltött pozíciók jellemzően kevés költséget generálnak, így a 10% költségátalány alkalmazása előnyösebb a tanulónak. A diáknak ugyanúgy kötelezettsége ezen döntéséről (tételes elszámolás vagy 10% költséghányad) írásban nyilatkozni a kifizetőnek. Ennek hiányában a kifizető a bevétel 90%-át fogja jövedelemnek tekinteni.

A fentiek szerint számított jövedelem (bevétel – költségek) képezi az alapját az szja-nak és járulékoknak. Járulékok tekintetében azonban figyelemmel kell lenni arra, hogy a díjazás mértékétől függően a jogviszony nem minden esetben keletkeztet biztosítási kötelezettséget. Amennyiben a díjazás havi összege nem éri el a minimálbér 30 százalékát vagy napokra leszámítva annak 30-ad részét, úgy a tanuló nem válik biztosítottá, így a kapott díjazásból járulékokat nem, csak szja-t kell levonnia a kifizetőnek.

A minimálbér 30 százalékát meghaladó kifizetés esetén azonban a tanuló mind a 10% nyugdíjjárulék mind pedig a 7% egészségbiztosítási járulék megfizetésére kötelezett (a 1,5% mértékű munkaerő-piaci járulék egyéb munkavégzésre irányuló jogviszony esetén nincs). Hasonlóan, a munkáltató pedig a 27% Szocho és 1,5% szakképzési hozzájárulás megfizetésére kötelezett, melynek alapja szintén az adóelőleg számításnál figyelembe vett jövedelem, azaz a bevétel 90%-a (10% költséghányad alkalmazása esetén).

Egyszerűsített foglalkoztatás

Egyszerűsített foglalkoztatás keretében lehetőség van mezőgazdasági idénymunkát, turisztikai idénymunkát, alkalmi munkát vagy filmipari statiszta munkát vállalni.

Az egyszerűsített foglalkoztatás legnagyobb előnye az egylépéses közteher rendezés. A munka jellegétől függően a kifizető 500 Ft (mezőgazdasági idénymunka), 1000 Ft (alkalmi munka) vagy 3000 Ft (statiszta) egyösszegű közterhet fizet meg. Ezen összegek megfizetésével a munkáltató mentesül a Szocho, szakképzési hozzájárulás, egészségügyi hozzájárulás, rehabilitációs hozzájárulás fizetési és szja előleg levonási kötelezettség alól, a munkavállaló pedig mentesül a nyugdíjjárulék, egbizt. járulék, munkaerő-piaci járulék, eho és szja fizetési kötelezettség alól. Továbbá, amennyiben a bevétel nem haladja meg az foglalkoztatás naptári napjainak száma és a minimálbér (garantált bérminimum) napibérként meghatározott összegét, úgy a tanulónak – pusztán ennek okán – az éves bevallást sem kell beadnia.

Az egyszerűsített foglalkoztatás kifejezetten kedvező adminisztrációs és közterheket jelent, azonban figyelni kell a törvényi korlátozásokra. Így például

-

alkalmi munka csak egymást követő legfeljebb 5 naptári napig, egy naptári hónapon belül összesen legfeljebb 15 napig és egy naptári éven belül pedig összesen legfeljebb 90 naptári napig létesített határozott időre szóló munkaviszony lehet,

-

mezőgazdasági és turisztikai idénymunka egy naptári éven belül legfeljebb 120 napra létesített határozott időre szóló munkaviszony lehet,

-

filmipari statiszta napi bére maximum 12 000 Ft lehet.

Háztartási munka

Háztartási munkának minősül a lakás takarítás, főzés, mosás, vasalás, gyermek felügyelet, házi tanítás, otthoni gondozás, ápolás, házvezetés vagy kertgondozás. Így tehát egy tanuló által vállalt korrepetálás vagy babysitter feladatok végezhetőek háztartási alkalmazottként is.

A háztartási munka bejelentés köteles és gyakorlatilag kizárólag a nyilvántartásba vételre fizetendő havi 1 000 Ft/alkalmazott állami befizetési kötelezettség terheli. A bejelentés megtörténtével a háztartási alkalmazott számára juttatott jövedelem semmilyen adó és járulék fizetési kötelezettséget nem keletkeztet, így biztosítási jogviszony sem létesül

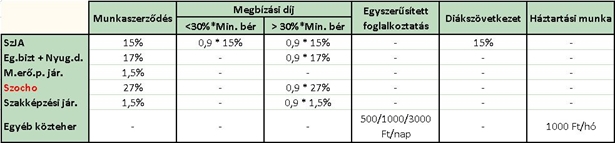

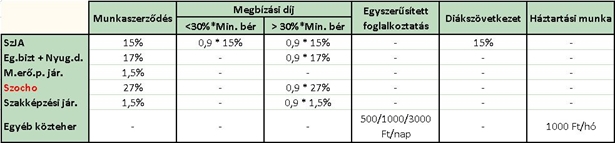

Az alábbi táblázat összefoglaló jelleggel mutatja az egyes jogviszonyokhoz tartozó közterheket. A táblázatból is látszik, hogy nagy szélsőségek között mozog a közterhek mértéke, a havi mindössze 1 000 forintos regisztrációs díjtól egészen munkaviszonyos bruttó fizetés 62%-át kitevő mértékig. Figyelni kell azonban, hogy szabadon valójában csak a munkaviszony – iskolaszövetkezet között lehet, a többi jogviszony tekintetében mindig van valamilyen szűkítő feltétel (megbízási szerződés PTK szerint, egyszerű foglalkoztatás napjainak limitje, háztartási alkalmazott csupán meghatározott munkakörök esetén).

A cikk szerzője, Kertész Gábor az Accace Hungary adómenedzsere. Az Accace az Adó Online szakmai partnere.