Könnyebben jutnak hitelhez a speciálisan adózók

A kormány döntése alapján könnyebben juthatnak államilag támogatott, elsősorban lakáscélú hitelhez a speciális adózási formát választók és a mezőgazdasági őstermelők – jelentette be a kormányszóvivő.

Kapcsolódó termékek: Adózási kiadványok, Adó Jogtár demo

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

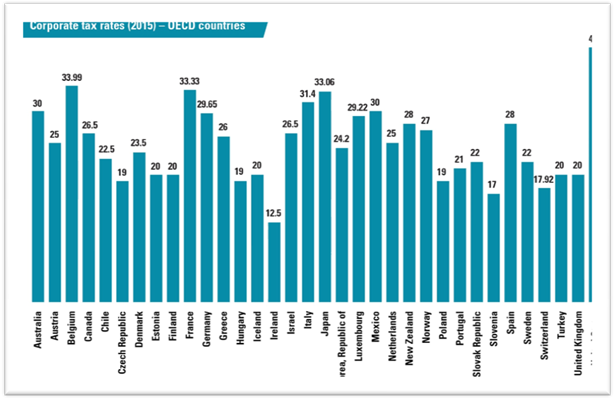

Világszerte nőhetnek az adóterhek a következő években – derül ki a KPMG Global TaxRateSurvey kiadványából.

A kormányok adósságrendezési tervei, a társadalombiztosítási rendszerek növekvő finanszírozási igénye, és a nemzetközi adójog terén zajló harmonizációs törekvések mind ebbe az irányba hatnak – derül ki a KPMG idei, 145 országra kiterjedő, adózási trendeket vizsgáló, Global TaxRateSurvey nevű felméréséből, olvasható a cég közleményében.

A Global TaxRateSurvey főbb megállapításai:

Növekvő adóalap, változatlan kulcsok

A 2008-as pénzügyi válság során jelentősen nőtt az országok eladósodottsága, és ezzel a rájuk nehezedő adósságteher. A válság végeztével azonban a döntéshozók felismerték, hogy csökkenteniük kell az eladósodottságot, amit részben az adóbevételek növelésével lehet. A felmérés eredményei szerint általános tendencia, hogy az adókulcsok emelése helyett az adóalap szélesítését, a kedvezmények eltörlését, és megadóztatható jövedelmek körének szélesítését választották a kormányok.

A lakosságra nehezedő adóterhek emelkedése azonban nem pusztán az adókedvezmények eltörlésével indokolható – hangsúlyozza René Philips, a KPMG globális mobilitási szolgáltatásokért felelős vezetője. „A növekedés beindulásával párhuzamosan a jövedelmek emelkedni kezdtek, ami miatt magasabb adózási kategóriába kerülhet egy-egy személy.”Ugyanakkor, Magyarországon 2016-tól a személyi jövedelemadó kulcs 1%-os csökkenése, valamint a kedvezőbb családi kedvezmény szabályok a növekvő összlakossági jövedelemből jelentős részt hagynak az adózóknál.

Növekvő társadalombiztosítási terhek

A felmérésből az is kiderül, hogy mindössze egyetlen olyan terület volt, ahol jelentős változást tapasztaltak tavalyhoz képest. A társadalombiztosítási járulékok munkáltatói és munkavállalói oldalról egyaránt nőttek, ami nem csupán annak tudható be, hogy a kormányok igyekeznek nagyobb jövedelmekre szert tenni, hanem annak is, hogy a jóléti rendszerekkel szemben támasztott elvárások folyamatosan nőnek – véli René Philps, a KPMG globális mobilitási szolgáltatásokért felelős vezetője. „A szolgáltatásokhoz elő kell teremteni a szükséges forrásokat, aminek az egyik legegyszerűbb módja a társadalombiztosítási járulékok emelése, éppen ezért nem meglepő, hogy folyamatos növekedést tapasztaltunk az elmúlt években”. Ez a hatás jelenleg Magyarországon még nem tapasztalható, 2016-ban nem várható a társadalombiztosítási járulék kulcsok emelkedése.

A BEPS minden adóra hatással lesz

A G20-ak felkérésére az OECD 2012-től elkezdte kidolgozni a BEPS (BaseErosion and Profit Shifting) elleni akciótervét, melynek célja olyan belföldi és nemzetközi adózási instrumentumok kifejlesztése, amelyek a gazdasági tevékenység adóztatását biztosítják, miközben elkerülik a kettős nem adóztatást is. Az akcióterv további célkitűzése olyan mechanizmusok kifejlesztése, amelyek korai szakaszban képesek az agresszív adótervezési stratégiák felismerésére és jelzésére. A terv idén októberben lépett a jogalkotási és implementációs fázisba. A felmérés eredményei szerint az akcióterv valamennyi adónemre hatással lesz a következő öt évben: (1) a társasági adók esetében nőhetnek az adóalapok, illetve szigorúbbak lehetnek a jelentési és beszámolási kötelezettségekkel kapcsolatos előírások, (2) az indirekt adók esetében változhat az adókivetés struktúrája, különös tekintettel a szolgáltatásokra és az immateriális javakra, (3) a személyi jövedelemadók esetében könnyebben elérhetők lehetnek a külföldi munkavállalókkal kapcsolatos információk.

Forrás: KPMG Global TaxRateSurvey 2015

Áfa: már több mint 160 országban

Világszerte egyre több ország alkalmazza az áfát, számuk jelenleg meghaladja a 160-at. Malajzia és a Bahamák idén döntött az új típusú adó bevezetéséről, India és az Öböl országok pedig jövőre tervezik ugyanezt. Tim Gillis, a KPMG indirekt adózási részlegének vezetője szerint az optimális áfa-kulcs 15 és 20 százalék közé esik, amit a legtöbb ország középtávon valószínűleg el is ér. Az európai országok többségében az áfa-kulcs jelenleg is ebbe a sávba esik. Magyarország nem tartozik ebbe a csoportba, a legmagasabb általános áfa-kulccsal rendelkezik Európában. A jelenlegi adópolitika a fogyasztást terhelő, forgalmi típusú adóbevételek arányának növelését tervezi a jövedelemadókból származó költségvetési bevételekhez képest, ezért középtávon nem várható az általános áfa-kulcs mértékének drasztikus csökkentése.

A kormány döntése alapján könnyebben juthatnak államilag támogatott, elsősorban lakáscélú hitelhez a speciális adózási formát választók és a mezőgazdasági őstermelők – jelentette be a kormányszóvivő.

A nyári adócsomag egyik legfontosabb változása, hogy 2024. augusztus 1-jétől megduplázódnak a mulasztási bírságtételek. A szigorodás egyrészt az általános bírságszabályt érinti (ideértve az online számla és transzferár adatszolgáltatási kötelezettségre vonatkozó bírságtételt), másrészt egyes kiemelt mulasztásokra (alkalmazotti bejelentés; számla – nyugtakibocsátás, iratmegőrzési kötelezettség elmulasztása, nem megfelelő teljesítése) vonatkozik – olvasható a VGD Hungary hírlevelében.

Nigéria Afrika legnépesebb országa, több mint 250 etnikai népcsoporttal; hivatalos nyelve az angol. A legtöbben a mezőgazdaságból élnek, a gazdaság motorja a kőolaj-kitermelés. A kormány az elmúlt időszakban a közvetett adóztatásra fókuszált, így az áfa kulcsa 5%-ról 7,5%-ra nőtt. Következnek az érdekes részletek.

Köszönjük, hogy feliratkozott hírlevelünkre!

Kérem, pipálja be a captchát elküldés előtt

Ha egy másik hírlevélre is fel szeretne iratkozni, vagy nem sikerült a feliratkozás, akkor kérjük frissítse meg a böngészőjében ezt az oldalt (F5)!

Kérem, válasszon egyet hírleveleink közül!