Mi lesz az adóelkerülés elleni csomagban? (2. rész)

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

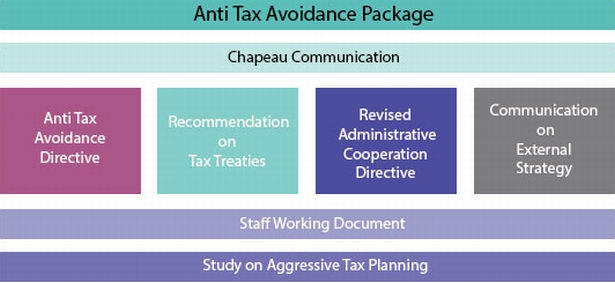

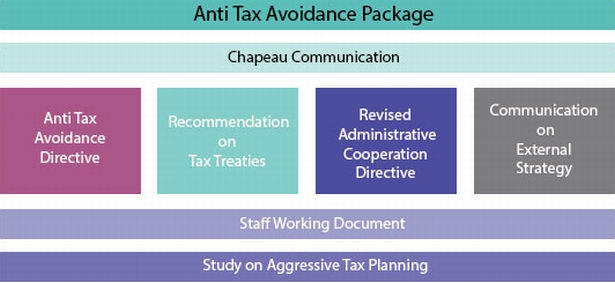

Legutóbb bemutattuk, hogy az Európai Unió erőteljes támadásba lendült az elmúlt években az agresszív adótervezés és az adókikerülés visszaszorítása érdekében. E harc fontos állomása a januárban kihirdetett ATAP (adóelkerülés visszaszorítását célzó csomag). A BDO Magyarország mostani írása e csomag második elemét, az automatikus információcserére vonatkozó irányelv újabb módosítását ismerteti részletesen.

Forrás: http://ec.europa.eu/

A módosítás alapja az adózás területére vonatkozó kötelező automatikus információcseréről szóló 2011/16/EU irányelv, melynek hazai jogba történő átültetése korábban már megtörtént. Az irányelvnek nem ez az első módosítása, 2014-ben (2014/107/EU) és 2015-ben ( (EU) 2015/2376) már változott a szabályozás, további eszközökkel látva el az adóhatóságokat a számvitel, a feltételes adómegállapítások és az előzetes ármegállapítások (APA) területén. Ezen új szabályok egy részének implementációja a hazai jogba még folyamatban van, a céldátum 2017. január 1.

Ugyanez a helyzet a mostani javaslattal is, az Európai Bizottság elképzelése az, hogy a módosítások elfogadását követően a tagállamok implementálják az új eljárásokat és jövőre már alkalmazzák is azokat.

A módosítási javaslat előzménye – csakúgy, mint az előző cikkünkben bemutatott új adókikerülés ellenes irányelv esetében – az OECD által meghirdetett BEPS cselekvési terv. Ebben az esetben azonban annak egy konkrét akciótervének átültetéséről van szó, méghozzá a 13. akciótervéről. Az OECD által megfogalmazott program ezen pontja a multinacionális vállalatcsoportok transzferár képzési gyakorlatával kapcsolatos információnyújtásról szól, bevezetve egy új fogalmat, az ún. országonkénti jelentést (CbC Report – Country by Country Report). Pontosan ez az, amit irányelvi szintre szeretne emelni az EU, nem hagyva lehetőséget a tagállamoknak, hogy másként, vagy esetleg egyáltalán ne vezessék be az országonkénti jelentést, illetve annak kötelező információcseréjét. Az irányelv ráadásul azon tagállamokat is a rendszerbe kényszeríti, amelyek EU-tagok, de nem OECD-tagok, így e szervezet felé nincsenek még csak politikai kötelezettségeik sem.

Mindenképpen üdvözlendő, hogy az irányelv módosítása pontról pontra átveszi az OECD 13. akciótervben foglaltakat, így semmilyen különutas megoldásban nem gondolkodik a 28-ak csoportja (legalábbis a Bizottság szintjén, hiszen a tagállamok vitája a Tanácsban még csak ezután következik).

E bevezető után lássuk tehát, hogy miről is szól az automatikus információcseréről szóló irányelv legújabb módosítási javaslata. Érdemben az irányelv egy új szakasszal egészülne ki, mely „Az országonkénti jelentésekre vonatkozó kötelező automatikus információcsere alkalmazási köre és feltételei” címet viseli. Lényege, hogy egy adott multinacionális vállalatcsoport legmagasabb szintű anyavállalatának évente jelentést kell tennie az illetősége szerinti adóhatóság felé a következő mutatókról: bevétel, adózás előtti eredmény, megfizetett és esedékes társasági adó, jegyzett tőke, fel nem osztott nyereség, alkalmazottak száma, tárgyi eszköz (kivéve pénzeszközök). Ezen adatokat minden olyan joghatóság tekintetében be kell gyűjtenie és a jelentésbe kell foglalnia, ahol a vállalatcsoport gazdasági tevékenységet fejt ki. A végső anyavállalat kötelessége és felelőssége tehát az, hogy a szükséges információkat begyűjtse és a pénzügyi évet követő 12 hónapon belül a jelentést átadja adóhatóságának.

Ezt követően azonban már az adatokat megkapó adóhatóság feladata és kötelessége, hogy a kötelező automatikus információcsere útján a releváns adóhatóságoknak eljuttassa a rájuk tartozó információkat, azaz azokat a mutatókat, amelyek az illetőségükhöz tartozó gazdálkodó egységekre vonatkoznak. Erre a felelős adóhatóságnak 15 hónapja van a vállalatcsoport pénzügyi évének zárultát követően. Fontos, hogy az EU sem alkothat visszamenőlegesen plusz terhet jelentő jogszabályt, így országonkénti jelentést először a 2016-ban kezdődő pénzügyi év vonatkozásában lehet csak kérni.

Egy dolog azonban mindenképpen árnyalja a fentiekben bemutatott szigorú szabályozást. Azok a vállalatcsoportok, amelyek konszolidált bevétele egy adott adóévben nem éri el a 750 millió EUR-t, mentesülnek ezen adatszolgáltatási kötelezettség alól. Az OECD számításai szerint ez azt jelenti, hogy végső soron a nemzetközi vállalatcsoportok 85-90%-át nem fogja a kötelezettség érinteni, ugyanakkor a fennmaradó néhány csoportnál a vállalati bevételek mintegy 90%-a koncentrálódik, így ezekről érdemes összehangoltan információt gyűjteni. Mindezek fényében sejthető, hogy fehér holló lesz az a vállalatcsoport, amelynek adatszolgáltatási kötelezettségét Magyarországon kell teljesítenie, de olyan biztosan lesz, amelynek tagvállalata, telephelye van nálunk, így részesülni mindenképpen fogunk az információ-megosztásból. Már csak emiatt is, de Uniós tagságunkból fakadó kötelezettségünk okán is várható, hogy a vonatkozó jogszabály, vagyis az adó- és egyéb közterhekkel kapcsolatos nemzetközi közigazgatási együttműködés egyes szabályairól szóló 2013. évi XXXVII. törvény 2017. január 1-vel módosulni fog.

A cikk szerzője Siegler Zsófia, a BDO Magyarország adópartnere. A BDO Magyarország az Adó Online szakmai partnere.