A kiva által kiváltott közterhek

Ez a cikk több mint egy éve került publikálásra. A cikkben szereplő információk a megjelenéskor pontosak voltak, de mára elavultak lehetnek.

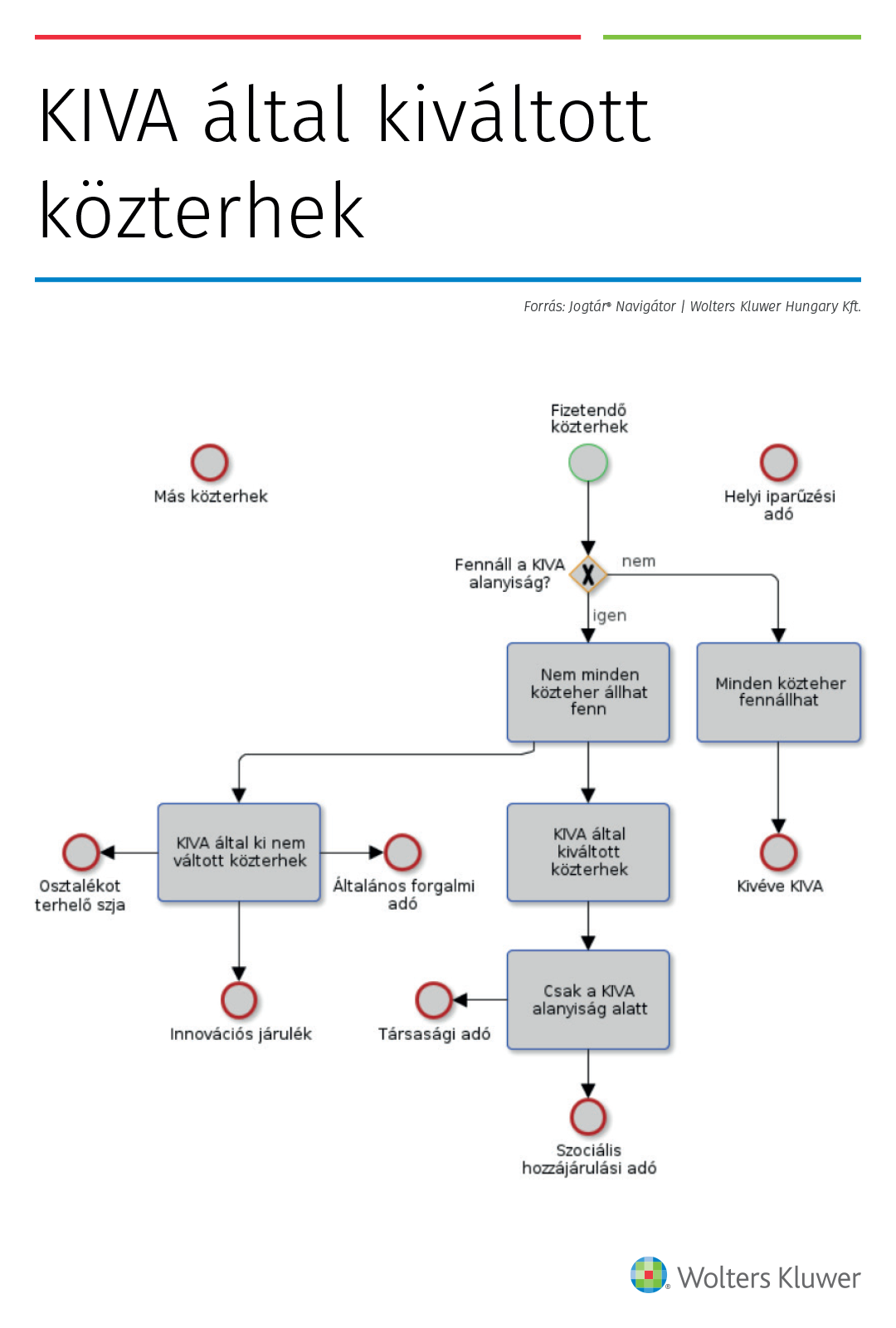

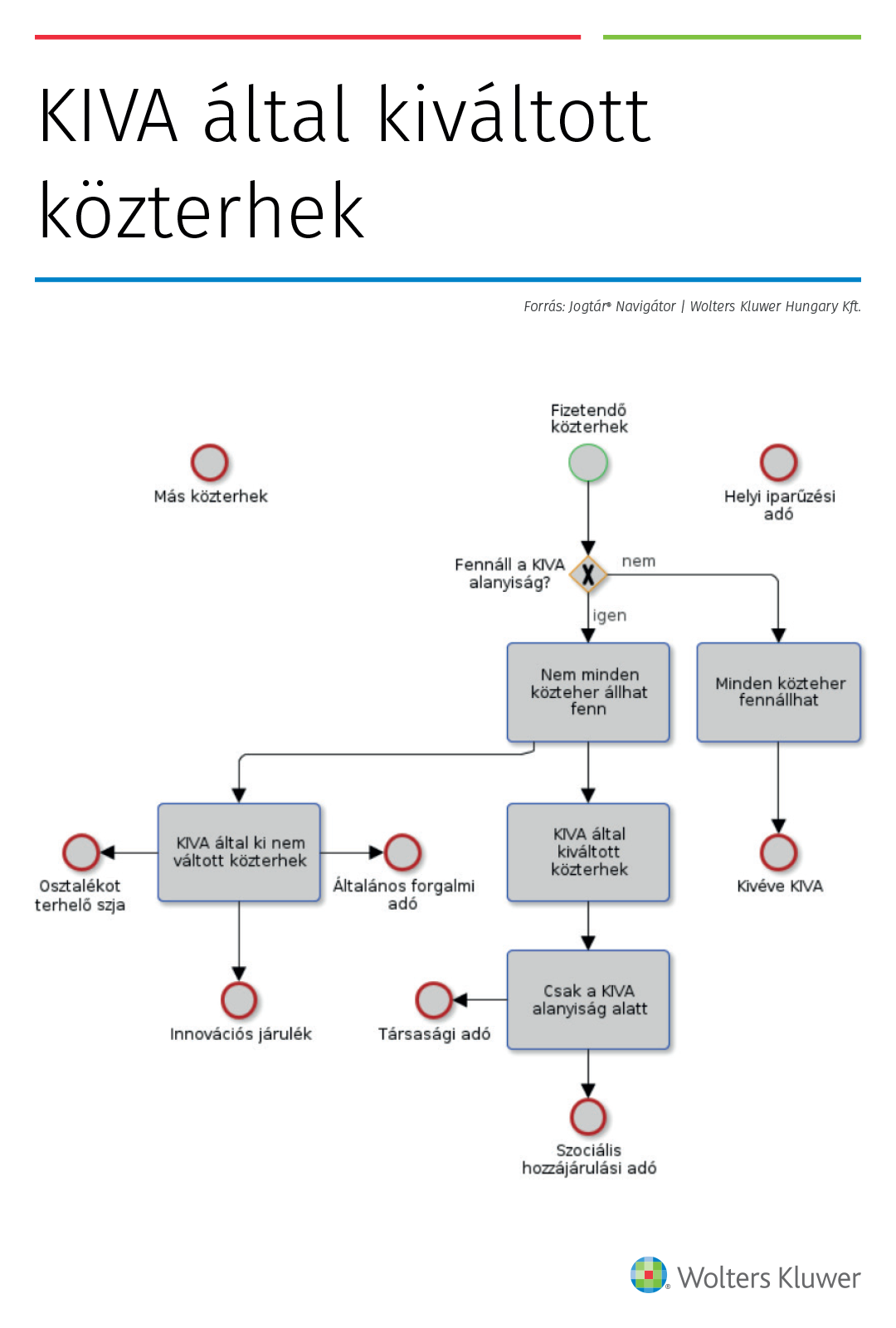

A Jogtár Navigátor ábrája segítségével pontosan átláthatja, mikor milyen közterheket vált ki a kisvállalati adó.

KIVA által kiváltott közterhek[1]

A KIVA alanya mentesül egyes közterhek alól.

Fizetendő közterhek

A KIVA alanya – adóalanyiságánál fogva – automatikusan mentesül egyes, a törvény által meghatározott közterhek alól.

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés

Fennáll a KIVA alanyiság?

Minden közteher fennállhat

Amennyiben az adózó nem alanya a KIVA-nak (mert nem választotta, mert nem választhatta, vagy mert önként vagy a törvény erejénél fogva korábbi KIVA alanyisága megszűnt), akkor minden rá vonatkozó adónak és más köztehernek az alanya lehet, az adott tételre alkalmazandó jogszabályokban foglalt rendelkezésekre figyelemmel.

Kivéve KIVA

Nem minden közteher állhat fenn

KIVA által kiváltott közterhek

Az adózó a KIVA szerinti adóalanyiságának időszakára mentesül a következő közterhek megállapítása, bevallása és megfizetése alól:

– társasági adó,

– szociális hozzájárulási adó.

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés

Csak a KIVA alanyiság alatt

A KIVA általi kiváltás időszaka a KIVA időszaka, azaz a KIVA alanyiság keletkezésének napjától annak adózói választáson alapuló, vagy a törvény erejénél fogva történő megszűnése napjáig terjedő időszak tekintetében.

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés

Társasági adó

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés a) pont

Szociális hozzájárulási adó

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés b) pont

KIVA által ki nem váltott közterhek

Nem váltja ki a KIVA például az általános forgalmi adót, a magánszemélynek juttatott osztalékjövedelmet terhelő személyi jövedelemadót, a helyi iparűzési adót, az innovációs járulékot, az energiaellátók jövedelemadóját.

Kapcsolódó dokumentumok

Katv. 21. § (2) bekezdés

Általános forgalmi adó

Osztalékot terhelő szja

Helyi iparűzési adó

A KIVA alanya az iparűzési adó megállapításánál választással élhet, hogy az általános szabályokat vagy a két egyszerűsített mód egyikét alkalmazza.

Kapcsolódó dokumentumok

Helyi iparűzési adó

Hatv. 39. §, 39/A. § és 39/B. §

Innovációs járulék

A KIVA alanyra az innovációs járulék általános szabályai vonatkoznak.

Kapcsolódó dokumentumok

Innovációs tv. 15-17. §

Más közterhek

[1] Katv. 21. § (2) bekezdés