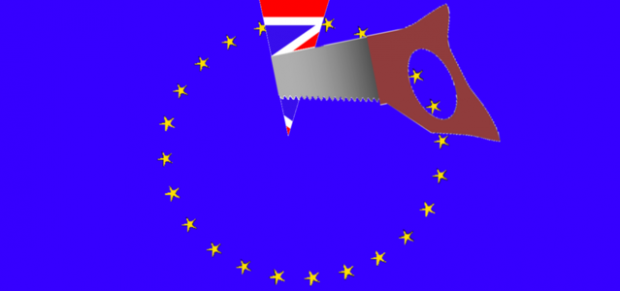

Az Egyesült Királyság áfa-rendszere a Brexit után (4. rész)

Bizonyára sokan hallották, tapasztalták már, hogy a britek bizonyos kérdéseket sajátos módon közelítenek meg; ez az áfa-rendszerben sincs másként. Most ezekből mutatok be néhányat.

Bizonyára sokan hallották, tapasztalták már, hogy a britek bizonyos kérdéseket sajátos módon közelítenek meg; ez az áfa-rendszerben sincs másként. Most ezekből mutatok be néhányat.

Most az áfabevallásra fókuszálunk, bemutatjuk annak legfrissebb változásait, és megtárgyaljuk a Brexit óta felmerülő leggyakoribb kérdéseket.

Most az az árumozgásokhoz kapcsolódó szabályváltozásokról szólunk, melyekben érdemi változás következik 2022-től.

Bár a Brexit után a brit cégeknek nem kell összesítő jelentést adni, ha uniós partnerrel folytatnak gazdasági tevékenységet, ez alól kivéve az az esetet, ha ezt Észak-Írországból teszik. Mindenképpen változás a korábbi évek gyakorlatához képest, hogy az összesítő jelentés csak termékügyletekre és háromszögügyletekre terjed ki, szolgáltatásra nem. Észak-Írország helyzete az áfa szempontjából is igen érdekes.

Az Adó szaklap írása bemutatja, hogy a Brexit milyen módon befolyásolja a belföldi és a közösségi tagállami adóalanyok általánosforgalmiadó-, illetve hozzáadottértékadó-kötelezettségeit az általuk teljesített olyan ügyletek esetében, amelyek a megvalósulásuk egyes körülményei alapján az Egyesült Királyságot érintik.

A társasági adózásban több szabályt érintően hozhatott változásokat a 2021-es év azok esetében, akik Nagy-Britanniával állnak kapcsolatban. Cikkünkben áttekintjük a részleteket, de összességében elmondható, hogy a megszokott adószabályok alkalmazása helyett érdemes minden ügylet esetén ellenőrizni a pontos szabályozást.

A társasági adóban több uniós irányelv is alkalmazandó; az alábbiakban ezen irányelvek tekintetében megvizsgáljuk, milyen változást eredményezett az adójogviszonyokban a Brexitet követő átmeneti időszak 2020. december 31-el történő lezárulása.

Cikksorozatunkban témakörönként végigvesszük a Brexit okozta változásokat az egyes adónemeket, egyéb közterheket, vámokat érintően. Elemzéseinket egy mindenkihez nagyon közel álló területtel kezdjük: a magánszemélyek személyi jövedelemadózásával.

Hosszas huzavona után Szenteste napján, 2020. december 24-én sikerrel, vagyis megállapodással zárultak az Egyesült Királyság és az Európai Unió tárgyalásai előbbi ország Európai Unióból történő kilépéséről. A megállapodás a kései elfogadása miatt még nem tekinthető véglegesnek, mivel ahhoz szükség van még a ratifikációra, ez várhatóan egy hónap múlva, február 28-ával történik majd meg, de ettől függetlenül a megállapodás részletei január 1-jével életbe léptek (még úgyis, hogy a felek maguk sem tagadták, hogy változások várhatóak a már napvilágot látott szabályokban). Jelen cikkünkben, a Brexit rövid történetén túl, a számos szóba jöhető aspektus (halászat, légi forgalom, beruházások, energiaügy, stb.) közül kizárólag a legfontosabb adójogi vonatkozásokat elemezzük.

Nem kis megnyugvást okozott a tárgyalások eredménye, amely szerint vám- és kvótamentes szabadkereskedelmi megállapodás jött létre az EU és az Egyesült Királyság között, ami persze nem olyan szép, mint amilyennek elsőre látszik. A brit pénzügyi szolgáltatók továbbra is megőrzik az ún. passporting jogosultságot, azaz szabadon nyújthatnak szolgáltatásokat az EU területén, és ugyanezek a szabályok vonatkoznak még a jogi és üzleti szolgáltatásokra is. Továbbra is sok a bizonytalanság az áfa-visszatérítések ügyében.

A Brexit folyamatra jellemzően, szinte az utolsó pillanatban sikerült megállapodniuk a feleknek. Van „deal” így, az Egyesült Királyság rendezett formában hagyja el az Európai Uniót és ezáltal a Vámuniót. Ez mindenképpen örömteli, ugyanakkor az is látható, hogy a megállapodás alapján is olyan változások várhatóak, melyek jelentős költségnövekedést, szállítási idő növekedést, többlet adminisztrációt, és nyitott kérdéseket eredményeznek.

Boris Johnson brit miniszterelnök szerint London egyáltalán nem kíván élni azokkal a jogkörökkel, amelyeket a brit EU-tagság megszűnésének (Brexit) feltételrendszeréről szóló megállapodás egyes pontjait potenciálisan felülíró törvénytervezet nyújtana.

Átmenetileg nem hoz változást a BREXIT az áfa-visszatéríttetésben és a MOSS eljárásokban. Csökkenthető a lakásbérbeadásból származó bevétel. Lehetővé vált az egyéb automataberendezések miatti bírságolás.

2020. január 31-vel az Egyesült Királyság kilépett az EU-ból. Ezzel átmeneti időszak vette kezdetét, amely 2020. december 31-ig tart. Bár az Egyesült Királyság már nem lesz az Európai Unió tagállama, az év végéig áfa szempontjából még tagállamként kell kezelni, majd a harmadik országra vonatkozó szabályokat kell alkalmazni 2021-től.

Az új népszavazástól kezdve a brit kizuhanásig széles a skála a lehetséges forgatókönyvek között, az Európai Bizottság mindenesetre tájékoztató kampányt indított, hogy felkészítse a vállalkozásokat a március 29-i „radikális szétválásra”.

A megállapodás nélküli Brexit lehetősége napról napra valószínűbb, ami számos nyitott kérdést és bizonytalanságot eredményezhet adózási kérdésekben is – hívta fel a figyelmet a Deloitte.